Mit unserem interaktiven Kreditkarten-Vergleich findest du die perfekte Kreditkarte mit den besten Konditionen in wenigen Augenblicken!

Unser Tipp: American Express® Platinum Card

Mit der American Express Platinum Card bekommst du u.a. Zugang zu Airport-Lounges für bis zu 4 Personen, bei Karteneinsatz einen 90 Tage Schutz gegen Beschädigung und verlängertes Rückgaberecht für Einkäufe, Status-Upgrades bei Hotel- und Mietwagenpartnern, u.v.m. – und das alles für nur 60 Euro pro Monat.

- 200 Euro Startguthaben

- NEU: 150 Euro jährliches Restaurantguthaben

- NEU: 120 Euro jährliches Guthaben für Streamingdienste

Wie funktioniert der Kreditkarten-Vergleich?

Zunächst einmal kannst du deine Parameter angeben, damit du auch die Kreditkarte oder Debitkarte findest, die für dich und deine Bedürfnisse am besten passt. In unserem Kreditkartenrechner gibt es folgende Parameter:

1. Jahresumsatz im Euroland

Wie hoch ist dein Umsatz, den du im Jahr durchschnittlich mit deiner Kreditkarte machst? Beachte, dass es in diesem ersten Schritt nur um Zahlungen mit Euro geht. Das Bezahlen mit Kreditkarte ist bei vielen Anbietern im Euroraum gebührenfrei.

2. Jahresumsatz im Nicht-Euroland

Wie hoch ist dein Umsatz im Nicht-Euroland? Einfacher heißt das: Was ist dein durchschnittlicher Umsatz mit anderen Währungen? Das ist besonders auf Reisen interessant, da in vielen Fällen deine normale Girokarte nicht akzeptiert wird. Eine Kreditkarte ist für Hotelbuchungen, Mietwagenzahlungen oder im Restaurant unabdingbar, falls du nicht nur mit Bargeld zahlen möchtest.

Kreditkartenanbieter können für die Nutzung der Kreditkarte im Nicht-Euroraum Gebühren verlangen. Für das Bezahlen, aber auch für die Abhebung von Bargeld. Diese Fremdwährungsgebühr berechnet sich meist durch einen festgelegten Prozentsatz des bezahlten oder abgehobenen Betrags.

3. Kartengesellschaft

Kreditkartengesellschaften sind Unternehmen, die das Zahlungsnetzwerk für Kreditkartenzahlungen bereitstellen und alle Transaktionen mit der Kreditkarte abwickeln.

Die Kreditkartengesellschaften sollten nicht mit den Herausgebern verwechselt werden. Das sind in der Regel Banken, die mit den Gesellschaften kooperieren. In einigen Fällen kann es sich bei der Kartengesellschaft aber auch um den Herausgeber handeln.

Dir stehen im Kreditkarten-Vergleich insgesamt vier Wahlmöglichkeiten zur Verfügung, die gleichzeitig die Marktführer im Bereich der Kreditkarten bilden: American Express, Visa, Mastercard oder alle.

4. Ansehen / Status

Bei den meisten Kreditkarten handelt es sich um normale, klassische Kreditkarten ohne Status oder Besonderheiten. Jedoch gibt es auch Gold- und Platinkarten.

Bei den Goldkarten sind im Gegensatz zur klassischen Kreditkarte einige Extras enthalten. Kunden können beispielsweise von Versicherungen, Bonusprogrammen und Rabatten profitieren. Im Gegenzug sind die Gebühren meist höher als die der klassischen Kreditkarten.

Platinkarten werden nicht an alle Personen vergeben. In vielen Fällen ist ein hohes Jahreseinkommen und ein entsprechend hoher Umsatz eine Voraussetzung. Kunden haben Vorteile wie einen höheren Kreditrahmen, bessere Konditionen, längere Zahlungsziele oder attraktive Zinssätze. Im Gegenzug sind die Gebühren deutlich höher.

Bei deinem Kreditkarten-Vergleich kannst du dich entweder für alle Karten, nur Goldkarten, nur Platinkarten oder Gold- und Platinkarten entscheiden.

5. Zahlungsart

Welche Zahlungsart kommt für dich in Frage? Hier kannst du dich zwischen dem sofortigen Einzug vom Konto, einer monatlichen Rechnung, der Teilzahlungsfunktion, Prepaid oder auch für alle Zahlungsarten entscheiden.

- Bei dem sofortigen Einzug vom Konto ist deine Kreditkarte direkt mit deinem Girokonto verbunden. Zahlst du etwas mit deiner Kreditkarte, wird der Betrag also direkt und ohne Verzug von dir abgebucht. Dann handelt es sich eigentlich um eine Debitkarte mit Kreditkarte-Funktionen.

- Bei der monatlichen Rechnung handelt es sich um Charge-Kreditkarten. Du tätigst deine Umsätze, der Anbieter streckt dir das Geld vor und am Ende des Monats bekommst du eine Rechnung bzw. das Geld wird von deinem Girokonto abgebucht.

- Die Teilzahlungsfunktion ist bei Revolving-Kreditkarten möglich. Vom Prinzip her funktioniert sie wie eine Charge-Kreditkarte, am Ende des Monats wird allerdings nicht der gesamte Betrag deiner Ausgaben fällig. Du bezahlst quasi dauerhaft einen Ratenkredit ab, der allerdings durch hohe Zinsen sehr teuer werden kann.

- Die Prepaid-Kreditkarte funktioniert ähnlich wie Prepaid-Handykarten. Du überweist vorher dein Guthaben auf die Karte und kannst damit dann bezahlen. Du kannst die Kreditkarte nicht überziehen und kommst nicht in Versuchung, mehr auszugeben als du hast. eine Prepaid-Kreditkarte eignet sich vor allem für Menschen, die einen schlechten Schufa-Score haben.

6. Kreditkarten-Vergleich starten

Anschließend drückst du auf „Kreditkarten vergleichen“ und wir zeigen dir die besten Treffer ganz individuell nach deinen Angaben an.

Nach oben zum Kreditkarten-Vergleich

Kreditkarten-Vergleich: Was kann ich der Tabelle entnehmen?

Nachdem du alle individuellen Faktoren eingetragen hast, kannst du der Tabelle die Kreditkartenempfehlungen für deine Bedürfnisse entnehmen. Wir erklären dir, was dir genau angezeigt wird.

Anbieter

Hier siehst du mit Namen und Logo, um welchen Kreditkarten-Anbieter es sich in dieser Zeile handelt, also beispielsweise die DKB, norisbank oder N26. So kannst du bekannte Anbieter schnell erkennen, auswählen oder bewusst überspringen.

Informationen

Du erhältst auf einen Blick die Information, um welche Kreditkarte es sich handelt. Also beispielsweise ob es sich um eine Gold-Kreditkarte handelt oder was die genaue Bezeichnung der Kreditkarte ist.

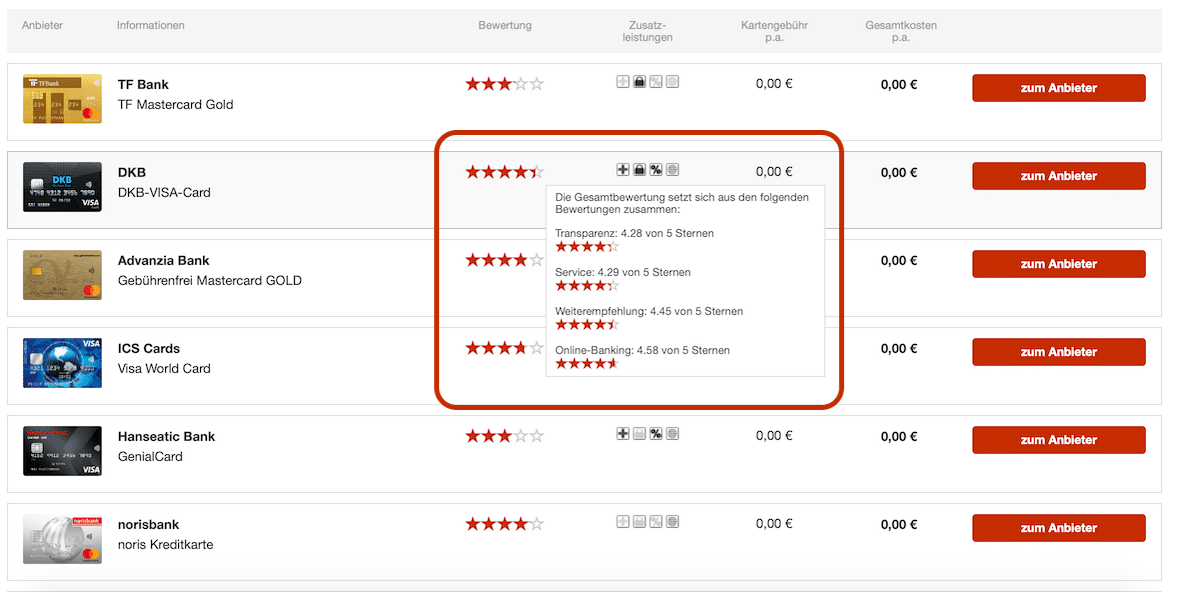

Bewertungen

Bei der Sternebewertung können bis zu fünf Sterne erreicht werden. Diese Bewertung setzt sich aus der Transparenz, dem Service, der Weiterempfehlung anderer Kunden und dem Online-Banking zusammen.

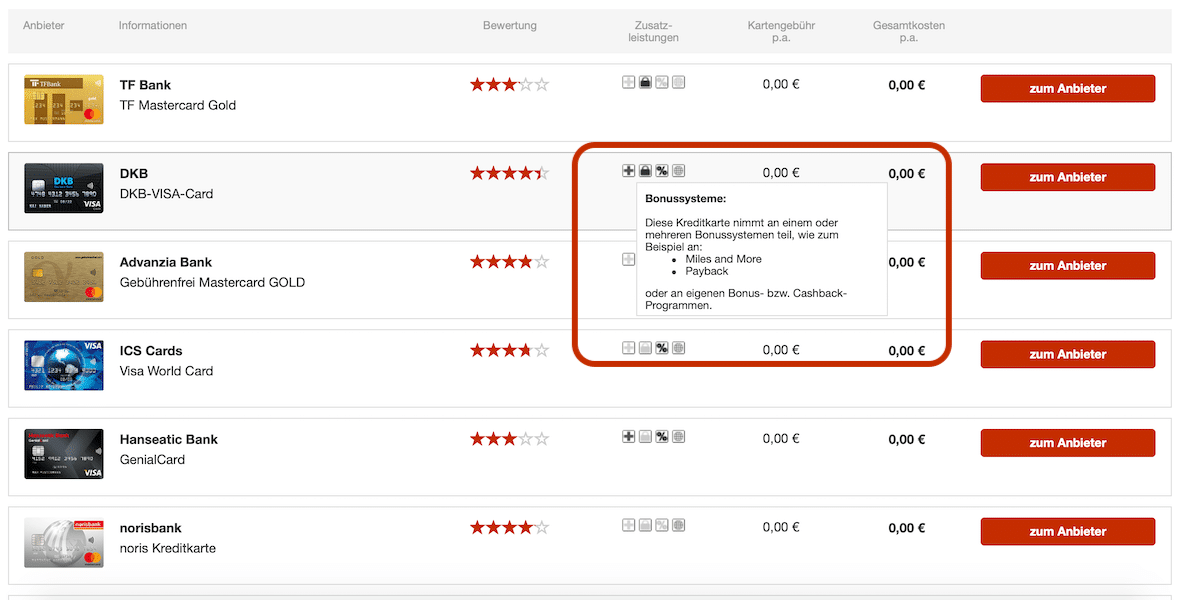

Zusatzleistungen

Hier können insgesamt bis zu vier Kategorien erfüllt werden: Bonussysteme, Versicherungen, Rabatte und Services. Ist das kleine Bild schwarz hinterlegt, bietet der Anbieter dir entsprechende Vorteile an. Du kannst mit der Maus darüber fahren, um dir die Details anzuzeigen.

- Das Kreuz steht für mögliche Bonussysteme. Bietet der Anbieter dir also die Teilnahme an Bonusprogrammen an? Das können eigenen Programme sein, aber auch bekannte Programme wie Miles & More oder Payback.

- Die Tasche steht für Versicherungen. Die Kreditkarte bietet dir demnach beispielsweise Reise- oder KFZ-Versicherungen an.

- Hinter dem Prozent-Zeichen stecken mögliche Rabatte. Das können beispielsweise Rabatte auf Einkäufe, Flug- oder Hotelbuchungen sein.

- Der Globus steht für weitere Services. Also beispielsweise, dass es eine kostenlose Partnerkarte gibt, du gebührenfrei im Euro- und Nicht-Euro-Gebiet Bargeld abhebst oder Concierge-Services in Anspruch genommen werden können.

Gesamtkosten p.a.

Die Gesamtkosten p.a. sind die Kosten, die du pro Jahr basierend auf deinen Angaben für die Kreditkartennutzung bezahlen musst. Du siehst also auf einen Blick, welche Fixkosten pro Jahr auf dich zukommen. Viele Anbieter bieten inzwischen fast durchweg kostenlose Kreditkarten an, bei den meisten wirst du hier also die Angabe „0,00 Euro“ sehen.

Kreditkarten-Vergleich: So kommst du zum Anbieter

Ein Anbieter hat dein Interesse geweckt und du möchtest dich jetzt selbst überzeugen? Dann kommst du über den Button „Zum Anbieter“ direkt zu deiner Wunsch-Kreditkarte und kannst dort in wenigen Minuten deine Kreditkarte eröffnen.

Nach oben zum Kreditkarten-Vergleich

Kreditkarten-Vergleich: Was muss eine gute Kreditkarte bieten?

Dieser Kreditkarten-Vergleich vergleicht die einzelnen Kreditkarten-Anbieter auf Basis der Kosten und der Bewertungen. Hier möchten wir dir zusätzlich ein paar Tipps mit auf den Weg geben, die bei der Auswahl deiner Kreditkarte wichtig sind.

1. Die Jahresgebühr

Die Jahresgebühr wird bei manchen Kreditkarten für die Nutzung der Karte selbst verlangt. Diese Gebühr ist vergleichbar mit den Kontoführungsgebühren bei deinem Girokonto. Wie bereits erwähnt gibt es aber viele kostenlose Kreditkarten.

Wer viele Extra-Leistungen haben möchte, muss aber mit einer jährlichen Gebühr rechnen. Diese kann bei ein paar Euro oder bei mehreren tausend Euro liegen. Letzteres findet man häufig bei Platinkarten, die aber auch entsprechend attraktive Leistungen und Services anbieten.

2. Gebühren im Ausland

Diese Gebühr ist besonders für Vielreiser außerhalb des Euro-Gebietes wichtig. Für Fremdwährungen fallen nämlich häufig Fremdwährungsgebühren von einigen Prozent an. Gegen diese Gebühren ist nicht viel zu machen, außer darauf zu achten, dass sie möglichst niedrig sind.

3. Gebühren für Bargeldabhebungen

Manche Anbieter verlangen eine Gebühr für das Abheben von Bargeld am Automaten. Diese liegt dann bei wenigen Prozent der abgehobenen Summe. Das sich das aber schnell aufsummieren kann, solltest du darauf achten, eine Kreditkarte oder Debitkarte zu wählen, die auf solche Gebühren verzichtet. Die DKB bietet dir beispielsweise diese Möglichkeit.

Alternativ kannst du auch eine Karte wählen, die eine gewisse Anzahl an Abhebungen kostenfrei ermöglicht, wenn du nicht so häufig Bargeld abhebst. N26 zum Beispiel bietet mit ihrer Maestro-Debitkarte monatlich fünf kostenlose Abhebungen an.

4. Sollzinsen auf den Kreditrahmen

Ist eine Kreditkarte im Minus, fallen Sollzinsen an. Zumindest dann, wenn am Ende des Monats nicht der volle Betrag ausgeglichen wird. Diese liegen im Bereich von 10 bis 20 Prozent und sind damit nicht unerheblich.

Auch wenn eine Kreditkarte zum Kauf verführt, solltest du nur das Geld damit ausgeben, das du auch ganz sicher am Ende des Monats in voller Summe tilgen kannst. Dann kannst du Sollzinsen gut vermeiden.

Oder du entscheidest dich ganz bewusst für eine Prepaid-Kreditkarte oder eine Debitkarte mit Kreditkarten-Funktionen. Du kannst hier lediglich das Geld ausgeben, dass du selbst auf die Kreditkarte überwiesen und „aufgeladen“ bzw. das du auf deinem Girokonto hast.

Nach oben zum Kreditkarten-Vergleich

Hinweis: Alle Inhalte sind keine Anlage-, Steuer-, Versicherungs- oder Rechtsberatung. Sie dienen zur Information und Unterhaltung. Wir übernehmen keine Verantwortung für Risiken oder Verluste. Verzichte niemals auf deine eigene gründliche Recherche. Links können Affiliate-Links sein.