Mit unserem interaktiven Forwarddarlehen-Vergleich findest du in wenigen Sekunden den besten Anbieter mit den besten Konditionen für dich.

Wie funktioniert der Forwarddarlehen-Vergleich?

Zunächst einmal kannst du deine Parameter angeben, damit du auch das Forwarddarlehen findest, die für dich und deine Bedürfnisse am besten passt. In unserem Forwarddarlehens-Rechner gibt es folgende Parameter:

1. Nettodarlehen

Das Nettodarlehen ist der Betrag, den du von deiner Bank erhältst. Hier sind keine Nebenkosten und Zinsen berücksichtigt, sondern ausschließlich der Auszahlungsbetrag. Das Gegenstück zum Nettodarlehen ist das Bruttodarlehen, das die Gesamtsumme inklusive aller Zusatzkosten beschreibt. Gib hier also genau den Betrag an, den du von deiner Bank als Forwarddarlehen benötigst.

2. Kreditlaufzeit

Die Kreditlaufzeit ist der Zeitraum, in dem das Forwarddarlehen zurückgezahlt wird. Du entscheidest damit auch zeitgleich, für wie lange dein Zinssatz festgelegt wird. Denn in dieser Zeit kann er weder gesenkt, noch angehoben werden. Was du dabei aber beachten solltest: Eine kurze Laufzeit bedeutet gleichzeit auch eine höhere monatliche Rate. Deshalb ist es so wichtig, bei der Kreditlaufzeit alle individuellen Faktoren zu berücksichtigen. Im Forwarddarlehen-Vergleich kannst du dich für fünf, zehn, 15, 20 oder 25 Jahre entscheiden.

3. Vorlaufzeit

Die Vorlaufzeit ist der Zeitraum bis zum tatsächlichen Beginn des Forwarddarlehens. In der Regel wird eine Forwarddarlehen dafür genutzt, um eine Anschlussfinanzierung nach der Baufinanzierung zu erhalten. Wer befürchtet, dass in den kommenden Monaten oder Jahren die Zinsen steigen, kann sich mit einer längeren Vorlaufzeit einen günstigeren Zinssatz sichern. Dafür wird allerdings, je nach Anbieter, pro Monat meist zwischen 0,01 und 0,03 Prozent an Zinsaufschlag verlangt.

In unserem Forwarddarlehen-Vergleich kannst du dich für eine Vorlaufzeit von einem, drei, sechs, neun, zwölf, 24, 36, 48 oder 60 Monaten entscheiden.

4. Postleitzahl

Gib hier an, wo deine Immobilie steht, für das dein Forwarddarlehen benötigt wird. Dadurch bekommst du, falls vorhanden, auch regionale Angebote angezeigt.

5. Beleihung

Bei der Beleihung hast du, genau wie auch bei der Baufinanzierung, die Auswahl aus 60 oder 80 Prozent. Bei der Beleihung geht es um den Wert, den dir die Bank leiht, damit du dein Haus weiter finanzieren kannst.

Die Differenz zum Gesamtbetrag des Darlehens ist dein Eigenkapital. Je mehr Geld du von der Bank brauchst, also je höher die Beleihung ist, desto höher sind in der Regel auch die Zinsen.

6. Tilgung

Bei der Tilgung geht es um die Rückzahlung deiner Schulden an die Bank. Im Forwarddarlehen-Rechner kannst du dich für eine Prozentzahl zwischen ein bis zehn pro Jahr oder der vollen Tilgung entscheiden.

Die Rechnung ist dabei ganz einfach: Je höher die Tilgung in Prozent ist, desto höher sind deine monatlichen Raten, die du an die Bank zahlen musst. Je niedriger die Tilgung, desto länger zahlst du zurück. Beachte also immer deine individuellen Faktoren, um den monatlichen Raten gerecht zu werden.

6. Forwarddarlehen vergleichen

Anschließend drückst du auf „Forwarddarlehen vergleichen“ und wir zeigen dir die besten Treffer ganz individuell nach deinen Angaben an.

Nach oben zum Forwarddarlehen-Vergleich

Forwarddarlehen-Vergleich: Was kann ich der Tabelle entnehmen?

Nachdem du deine individuellen Daten eingetragen hast, kannst du der Tabelle die Empfehlungen für deine Bedürfnisse entnehmen. Wir erklären dir, was dir genau angezeigt wird.

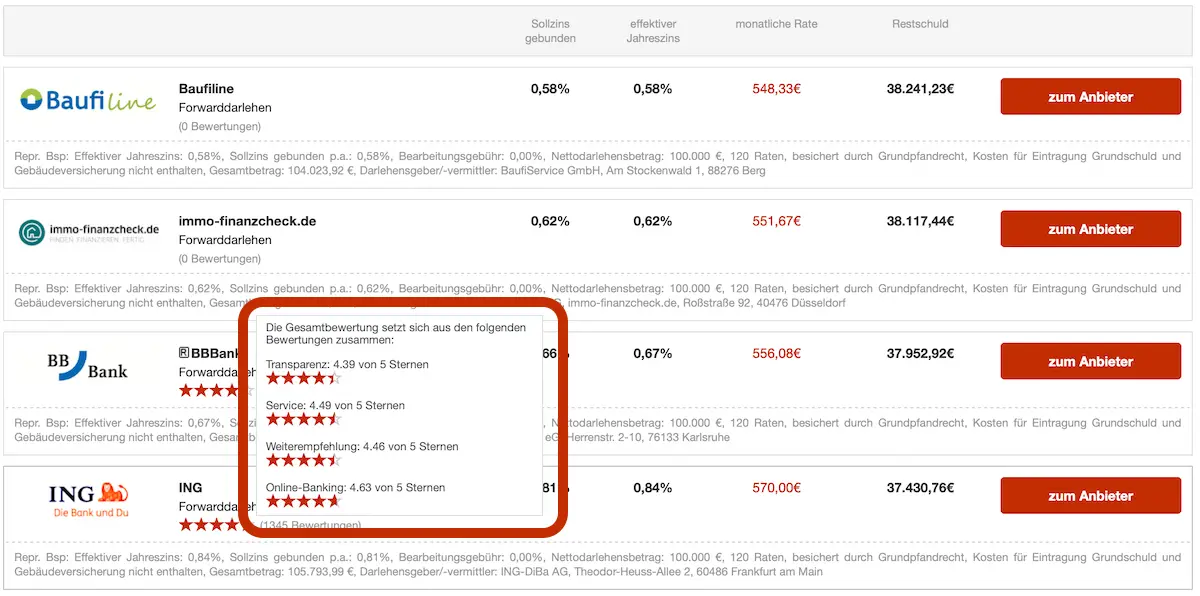

Anbieter

Hier siehst du mit Namen und Logo, um welchen Anbieter es sich in dieser Zeile handelt, also beispielsweise die Baufiline, ING oder BBBank. So kannst du dir bereits bekannte Anbieter schnell erkennen, auswählen oder bewusst überspringen.

Unter dem Namen des Anbieters findest du jeweils eine Bewertung. Bei dieser Sternebewertung können bis zu fünf Sterne erreicht werden. Sie setzt sich aus der Transparenz, dem Service, der Weiterempfehlung und Erfahrungen anderer Kunden und dem Online-Banking zusammen.

Sollzins gebunden

Vor Abschluss deines Forwarddarlehens wird der gebundene Sollzins für den gesamten Zeitraum der Laufzeit vereinbart. Das bedeutet: Dieser festgelegte Zinssatz kann sich über die gesamte Laufzeit nicht verändern. Wie schon erwähnt, ist der Zinssatz in vielen Fällen ein Faktor, warum schon frühzeitig ein Forwarddarlehen abgeschlossen wird. Der gebundene Sollzins wird häufig auch als „Nettozins“ bezeichnet werden, da es sich hierbei um den Zinssatz ohne Gebühren, Steuern oder Nebenkosten handelt.

Effektiver Jahreszins

Das Gegenstück zum Sollzins ist der effektive Jahreszins. Dieser „Bruttozins“ beinhaltet alle Zusatzkosten. Einfach ausgedrückt zeigt der effektive Jahreszins die tatsächlichen Darlehenskosten pro Jahr an.

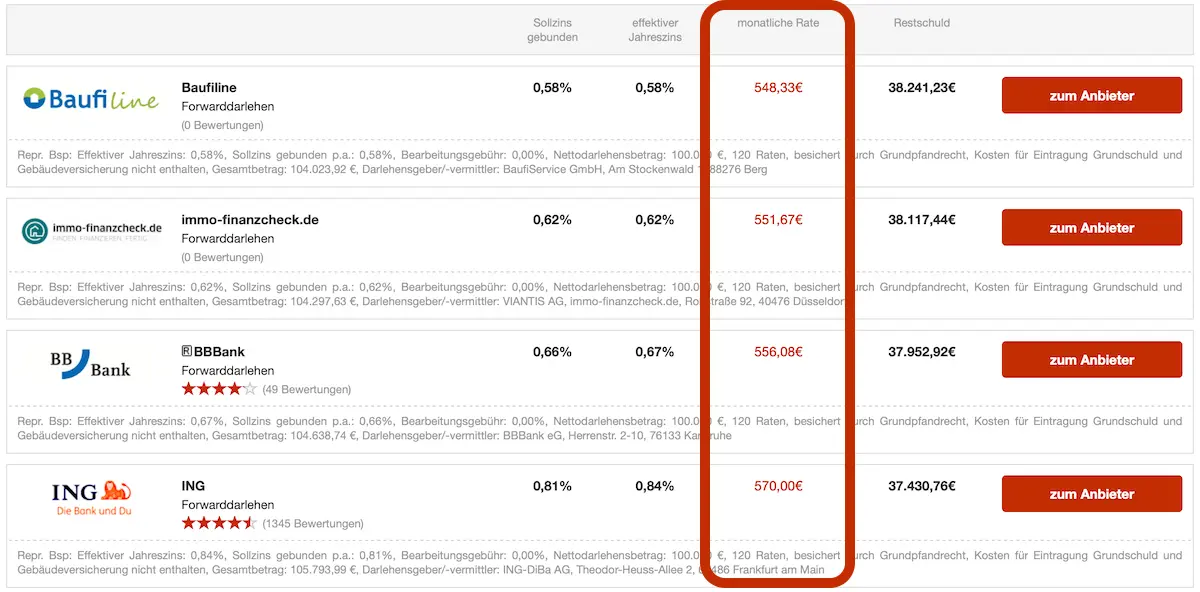

Monatliche Rate

Die monatliche Rate wird anhand deiner Angaben des Nettodarlehens, deiner Kreditlaufzeit, der Vorlaufzeit, der Beleihung und Tilgung berechnet. Hier kannst du die Parameter individuell verändern, bis du eine passende monatliche Rate hast, die zu deiner Lebenssituation passt.

Restschuld

Die Restschuld ist die Summe, die am Ende der Darlehenslaufzeit noch nicht abbezahlt wurde. Also einfach ausgedrückt: Der Betrag, den du der Bank noch schuldest.

Bei einem Nettodarlehen von 100.000 Euro, einer Kreditlaufzeit von 10 Jahren, einer Vorlaufzeit von 12 Monaten, einem effektiven Zinssatz von 0,58 Prozent p.a., einer Beleihung von 60 Prozent und einer Tilgung von sechs Prozent, liegt deine monatliche Rate beispielsweise bei ungefähr 548 Euro und deine Restschuld nach Ende der Kreditlaufzeit bei ungefähr 38.241 Euro.

Bei einem Nettodarlehen von 100.000 Euro, einer Kreditlaufzeit von 10 Jahren, einer Vorlaufzeit von 12 Monaten, einem effektiven Zinssatz von 0,58 Prozent p.a., einer Beleihung von 60 Prozent aber einer Tilgung von zehn Prozent, liegt die monatliche Rate zwar bei beispielsweise ungefähr 858 Euro, du hast aber nach der Laufzeit keine Restschuld mehr bei der Bank.

Forwarddarlehen-Vergleich: So kommst du zum Anbieter

Ein Anbieter hat dein Interesse geweckt und du möchtest dich jetzt selbst überzeugen? Dann kommst du über den Button „zum Anbieter“ direkt zu deinem Wunsch-Forwarddarlehen und kannst dich dort anmelden.

Nach oben zum Forwarddarlehen-Vergleich

Forwarddarlehen-Vergleich: Was macht ein gutes Forwarddarlehen aus?

Dieser Vergleich vergleicht die einzelnen Anbieter auf Basis der Kosten. Je nach Angaben der Darlehenshöhe, der Laufzeit und Tilgung werden dir die Anbieter nach Höhe der Zinsen angezeigt. Hier möchten wir dir zusätzlich ein paar Tipps mit auf den Weg geben, die bei der Auswahl wichtig sind.

Monatliche Rate

Welchen Betrag kannst du pro Monat maximal für dein Forwarddarlehen bezahlen? Eins gilt auf jeden Fall: Je höher deine monatliche Rate ist, desto schneller ist das Darlehen bei der Bank abbezahlt. Um nach Ende des Darlehens keine Restschuld mehr zu haben, ist zudem in der Regel auch eine höhere monatliche Rate notwendig.

Effektiver Jahreszins

Der effektive Jahreszins ist, wie schon erklärt, der jährliche Zinssatz inklusive aller Zusatzkosten wie Steuern oder Gebühren. Dieser Zinssatz eignet sich am besten, um die einzelnen Banken miteinander zu vergleichen. Achte beim Vergleich deswegen besonders auf diesen Zinssatz.

💡 Hinweis

Wenn du einen Kredit benötigst, könnte auch ein Auxmoney Kredit für dich in Frage kommen. In unserem Artikel erfährst du alles, was du darüber wissen musst.

Vorlaufzeit

Wie schon erklärt, kannst du vor Abschluss deines Forwarddarlehens eine Vorlaufzeit auswählen. Darlehensnehmer entscheiden sich oftmals auch bewusst für eine längere Vorlaufzeit, um sich einen günstigen Zinssatz zu sichern – auch wenn der Beginn des Darlehens ggf. noch Jahre entfernt ist.

Beachte: Je nach Anbieter wird pro Monat oft ein Zinsaufschlag zwischen 0,01 und 0,03 Prozent verlangt. Wenn der Zinssatz besonders günstig ist und sich andeutet, dass die Zinsen in naher Zukunft steigen könnten, kann sich ein Zinsaufschlag aber lohnen.