Der Fear and Greed Index ist ein beliebtes Instrument von Investoren, um die Stimmungslage an der Börse zu beurteilen. Daraus lassen sich teilweise Kauf- und Verkaufsignale ableiten. In unserem Guide zum Fear and Greed Index erklären wir dir, was der Fear and Greed Index ist, wie er berechnet wird, was er aussagt und vor allem auch welche Kritikpunkte und Schwachstellen es gibt.

Was ist der Fear and Greed Index?

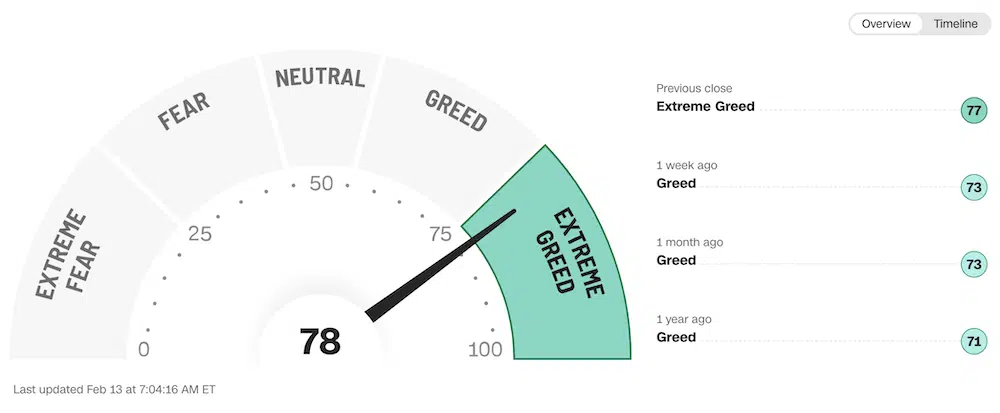

Der Fear and Greed Index ist ein Messinstrument zur Analyse der Stimmung an der Börse. Er ist wie ein Tacho aufgebaut und schwankt zwischen einem roten Bereich (Angst) und einem grünen Bereich (Gier). Die Farbgebung suggeriert dabei, dass die Zeit der Angst gefährlich und die Zeit der Gier unbedenklich ist. Dem ist selbstverständlich nicht so.

Letztendlich soll der Index die vorherrschenden Emotionen wiedergeben. Diese können für Investoren eine interessante Information zum Kauf und Verkauf von Aktien sein – müssen es aber nicht.

Was misst der Fear and Greed Index?

Der Fear and Greed Index misst die (gefühlte) Stimmungslage der Anleger. Dafür werden insgesamt sieben Indikatoren zur Hand gezogen, die auf historischen Daten beruhen und tagesaktuell ausgewertet werden. Zu den Daten zählen (im Detail gehen wir darauf gleich noch ein):

- Handelsvolumen an der New York Stock Exchange

- Bewertungen und Preise von Aktien an der New York Stock Exchange

- Kurs des S&P500

- Volatilität des S&P500

- Rendite-Erwartungen bei US-Staatsanleihen und Aktien

- Rendite-Erwartungen bei Anleihen mit der schlechtesten und besten Bonität

- Zukunftsperspektiven: Setzen/Wetten Investoren auf steigende oder fallende Kurse?

Die Auswahl der Datenquellen zeigt, dass der Index auf eine Auswahl an wichtigen Finanzdaten und Finanzquellen zurückgreift. Da es sich hierbei jedoch nur um historische Daten handelt, ist der Fear and Greed Index nur im begrenzten Maß dazu in der Lage, auf tagesaktuelle Geschehnisse zu reagieren und diese sofort einzupreisen.

Bis dies geschehen ist, vergehen in der Regel einige Tage. Daraus wird wiederum ein Stimmungsbild erstellt. Dieses ist ängstlich, neutral oder gierig. Den tagesaktuellen Fear and Greed Index kannst du auf der Website von CNN Business anschauen.

Wer steht hinter dem Fear and Greed Index?

Der Fear and Greed Index wurde im Jahr 2012 vom US-amerikanischen Nachrichtensender CNN entwickelt. Der Index soll Investoren dabei helfen, die Stimmung an der Börse zu analysieren. Dabei pendelt der tagesaktuell berechnete Wert zwischen 0 (Extreme Fear = Extreme Angst) und 100 (Extreme Greed = Extreme Gier).

Der Index versucht also darzustellen, ob die Mehrheit der Marktteilnehmer momentan von Angst oder Gier getrieben wird. Je nach Stimmungslage lässt sich theoretisch herausfinden, in welcher Phase sich der Markt derzeit befindet.

Wie wird der Fear and Greed Index berechnet?

Um den Fear and Greed Index tagesaktuell zu berechnen, evaluiert CNN fortlaufend insgesamt sieben Komponenten oder Einflussfaktoren. Diese dienen dabei als Orientierung, ob Angst oder Gier den aktuellen Markt bestimmen.

1. Market Momentum

Als ersten Faktor analysiert CNN den Kurs des S&P500. Liegt der aktuelle Kurs in der Nähe des 125-Tage-Durchschnitts ist die Stimmung neutral. Je höher der Kurs über dem 125-Tage-Durchschnitt steht, desto mehr regiert die Gier. Sinkt der Kurs des S&P500 jedoch unter die 125-Tages-Linie übernimmt die Angst das Ruder.

2. Stock Price Strength

Im zweiten Schritt wird verglichen, wie viele Aktien sich an der New York Stock Exchange (NYSE) derzeit auf dem 52-Wochen-Hoch befinden und wie viele Aktien sich auf dem 52-Wochen-Tief bewegen. Wenn sich mehr als die Hälfte der Aktien auf dem 52-Wochen-Hoch befindet, ist das ein bullisches Zeichen der Gier. Wenn die Mehrheit der Kurse auf einem 52-Wochen-Tief ist, regiert die Angst.

3. Stock Price Breadth

Als dritter Einflussfaktor wird das Handelsvolumen an der NYSE analysiert. Dabei wird die Anzahl der Aktien mit einem steigenden Handelsvolumen mit denen mit einem fallenden Handelsvolumen ins Verhältnis gesetzt. Wenn ein höheres Handelsvolumen in steigenden Aktien feststellbar ist, herrscht Gier. Liegt das höhere Handelsvolumen in fallenden Kursen, herrscht Angst. Allgemein wird ein niedriges oder zurückgehendes Handelsvolumen als Zeichen für Angst gewertet.

4. Put and Call Options

Unter dem Begriff „Open Interest“ werden alle ausstehenden Positionen in einem Future- oder Options-Kontrakt am Ende eines Handelstags bezeichnet. Durch diese Kennzahl lässt sich das Handelsvolumen für Optionen bis zu einem gewissen Grad auswerten.

Der vierte Faktor setzt demnach die offenen Put-Optionen (Wetten auf fallende Kurse) mit den offenen Call-Optionen (Wetten auf steigende Kurse) ins Verhältnis. Wenn die Zahl der Put-Optionen deutlich höher ist, kann dies zu Angst führen. Gibt es verhältnismäßig viele Call-Optionen nähern wir uns der Gier an.

5. Safe Haven Demand

Der fünfte beeinflussende Faktor ist der Safe Haven Demand. Dabei wird die Performance von Aktien mit der Performance von Staatsanleihen (Treasury Bonds) im Zeitraum der letzten 20 Tage verglichen. Grundsätzlich sind Aktien für Investoren riskanter. Sie bieten deshalb allerdings auch höhere Rendite-Chancen.

Wenn Aktien die Staatsanleihen bei der Performance schlagen, befindet sich der Markt in einer Phase der Gier. Wenn die Investoren jedoch im 20-Tages-Zeitraum das Risiko scheuen und mehr Staatsanleihen kaufen, befinden wir uns im Bereich der Angst. Wenn der Wert des Safe Haven Demand steigt, wächst somit die Angst.

6. Market Volatility

Der sechste Indikator für den Fear and Greed Index misst die Volatilität des S&P500 in einem Zeitraum von 50 Tagen.

Befindet sich der zugrundeliegende CBOE Volatilitätsindex unter der 50-Tages-Linie ist die Volatilität sehr niedrig, was für Gier spricht. Übersteigt jedoch der Wert die Linie deutlich – wenn also die Volatilität im Markt sehr hoch ist – ist dies ein starkes Anzeichen für Angst. Allgemein wird eine hohe Volatilität als Zeichen für Angst gewertet.

7. Junk Bond Demand

Der letzte Faktor zur Berechnung ist der sogenannte Junk Bond Demand. Dabei wird die Differenz zwischen der Rendite für Junk Bonds (Anleihen mit schlechter Bonität) und hochwertigen Anleihen (Investment Grade) verglichen.

Je geringer der Unterschied zwischen risikobehafteten Anleihen und sicheren Staatsanleihen ist, desto höher ist die Risikobereitschaft der Anleger. Das spricht für ein höheres Maß an Gier. Wenn die Differenz dagegen sehr groß ist, bestimmt die Vorsicht das Marktgeschehen.

Wie „lese“ ich den Fear and Greed Index als Anleger?

Jeder dieser sieben Faktoren ergibt in der tagesaktuellen Rechnung einen Wert zwischen 0 und 100. Zur Berechnung des Fear and Greed Index wird aus den sieben Einzelwerten ein Mittelwert gebildet. Insgesamt gibt es auf der Skala fünf Bereiche:

- Extreme Angst (zwischen 0 und 24)

- Angst (zwischen 25 und 44)

- Neutral (zwischen 45 und 54)

- Gier (zwischen 55 und 74)

- Extreme Gier (zwischen 75 und 100)

In der Theorie kommen wir im Bereich der extremen Angst ab einem Wert von 20 oftmals zu interessanten Kaufmöglichkeiten. Viele Anleger verkaufen ihre Aktien und ziehen Bargeld oder (vermeintlich) sichere Anlageoptionen wie Staatsanleihen vor.

Der Markt wird von Angst bestimmt und ist in der Regel überverkauft. Eine breite Bodenbildung kann beginnen. Daraus wieder können sich interessante Chancen ergeben.

Umgekehrt deutet ein Wert der extremen Gier darauf hin, dass viele Unternehmen überbewertet sind. Viele Anleger folgen der Euphorie und kommen in eine „Fear Of Missing Out“ – sie haben also Angst, den Höhenflug zu verpassen und investieren ihr Geld ohne tiefgehende Recherche. Sie folgen der Masse und glauben, dass es nur bergauf gehen kann. Bewegen sich die Märkte in diesem Sektor, kann sich eine Top-Bildung andeuten.

Worüber gibt der Fear and Greed Index keine Auskunft?

Letztendlich ist es wichtig, zu verstehen, dass der Fear and Greed Index kein zuverlässiges Messinstrument ist. Er ist nicht dazu in der Lage, zukünftige Ereignisse vorherzusagen, da er nur aus historischen Daten erzeugt wird. Phasen der extremen Gier und der extremen Angst können auch über sehr lange Zeiträume gehen, sodass es unmöglich vorherzusagen ist, wann der Umschwung stattfindet.

Der Index zieht zwar wichtige Kennzahlen heran, lässt allerdings auch fundamentale Daten außer Acht. So spiegelt der Index nur das Gesamtbild des (US-amerikanischen) Aktienmarkts wider.

Ob einzelne Aktien wie beispielsweise Microsoft, Apple oder Tesla gut oder schlecht performen, lässt sich mit dem Fear and Greed Index nicht bewerten. Dafür sind andere Kennzahlen wie Umsatz, Gewinn, KGV, Gewinnmarge oder Ausschüttungsquote relevant.

Wer als Anleger den Fear and Greed Index als einen von mehreren Indikatoren in den Analyse-Baukasten aufnimmt und sich nicht ausschließlich darauf konzentriert, hat aber ein wichtiges Messinstrument gewonnen.

Welche Erkenntnisse können Anleger aus dem „Angst-und-Gier-Index“ gewinnen?

Emotionen haben einen starken Einfluss auf die Entscheidungen von Menschen im Allgemeinen und Anlegern im Speziellen. Besonders starke Emotionen wie Angst und Gier haben dementsprechend auch einen großen Einfluss auf das Verhalten an der Börse. Während Angst eher zum Rückzug aus dem Markt und zu Vorsicht führt, lockt Gier (neue) Investoren an die Börse, wodurch mehr Geld für potenziell steigende Kurse vorhanden ist.

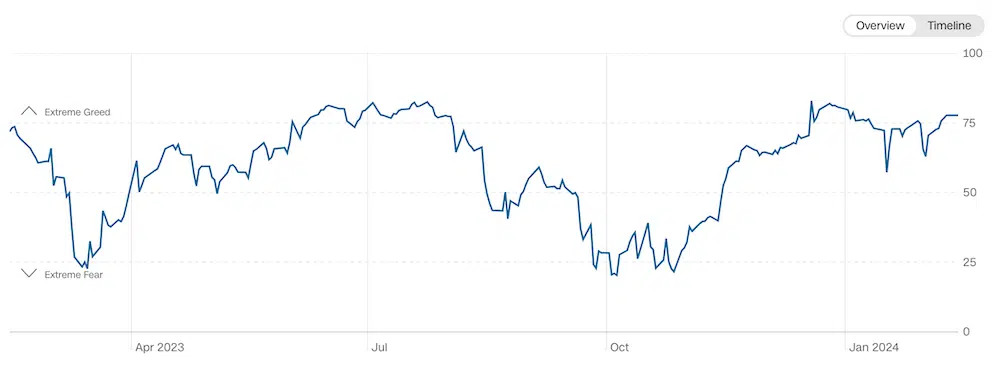

Mit steigenden Kursen steigt die Gier weiter – so lange, bis es zum „Crash“ kommt oder die Kurse wieder sinken. Dann übernimmt die Angst und die Kurse sinken bis zur marktweiten Bodenbildung. Letztendlich durchläuft der Index wie die Börse selbst also fortwährend zyklische Schwankungen.

Zum letzten Mal lag der Wert übrigens am 12. März 2020 zum Höhepunkt des ersten Corona-Schocks bei „1“. Im Anschluss folgte eine Phase des Aufstiegs und der „Gier“ zu neuen Allzeithochs. Um also einen schnellen Überblick von der aktuellen Stimmung am Markt zu gewinnen, ist der Fear and Greed Index ein gutes Mittel, das zudem kostenlos verfügbar ist.

Mit dem Verständnis zum Index im Hinterkopf, kann er dazu eingesetzt werden, um Vermutungen über die Entwicklung des Marktes anzustellen. Der Fear and Greed Index hilft dabei festzustellen, ob sich die Börse eher einem neuen Hoch oder einem neuen Tief nähert.

Insbesondere Phasen der Angst für langfristige Anleger können einen sehr guten Zeitpunkt darstellen, um qualitativ hochwertige Aktien zu einem verhältnismäßig günstigen Preis zu erhalten. Das unterstreichen beispielsweise die Kurse vom Corona-Tief am 12. März 2020. Da der Markt kollektiv eingebrochen ist, haben alle Unternehmen gelitten – unabhängig von der fundamentalen Situation. Das ist für Investoren, die eine „Buy and Hold“-Strategie verfolgen, sehr interessant.

Dazu passt auch ein Zitat der Investor-Legende Warren Buffet, der sagte: „Sei ängstlich, wenn andere gierig sind, und gierig, wenn andere ängstlich sind.“

Hier weiterlesen:

- Payment for Order Flow (PFOF): Was hat es mit den Neobroker-Provisionen auf sich?

- MSCI World, DAX und Co.: Das sind die 25 wichtigsten ETF-Indizes

- ETF-Glossar: Das sind die wichtigsten Kennzahlen und Begriffe für ETFs

- ETF-Namen entschlüsselt – das bedeuten UCITS, DIST und Co.

- Anleitung: Schritt-für-Schritt zu deinem ersten Sparplan

Kommentare