Als börsengehandelte, festverzinste Wertpapiere mit einer festen Laufzeit und einer garantierten Rückzahlung sind Anleihen eine risikoarme Alternative zu Aktien. Wir erklären dir an konkreten Beispielen, wie du deine ersten Anleihen kaufen kannst und auf welche Hürden du dabei womöglich stößt.

Jedes neue Investment birgt für Anleger Herausforderungen. Das gilt auch für den Kauf der ersten Anleihe. Wir richten uns mit unserem Text gezielt an Investoren, die noch keine Anleihen im Depot haben. Wir wollen dir anhand von Praxisbeispielen zeigen, worauf es ankommt, wenn du deine erste Anleihe kaufst.

💡 Lesetipp

Die Grundlage für ein Investment ist stets, dass du das Finanzprodukt verstehst, das du kaufen möchtest. Deshalb empfehlen wir dir als Lektüre zunächst unseren Anleihen-Guide.

Schritt 1: Das richtige Depot für den Kauf von Anleihen finden

Wie Aktien werden auch Anleihen an der Börse gehandelt. Um Anleihen kaufen und verkaufen zu können, benötigst du ein Depot. Allerdings bieten nicht alle Broker den Handel mit Anleihen an.

Im ersten Schritt solltest du also schauen, ob dein aktueller Broker den Kauf und Verkauf von Anleihen ermöglicht. Falls das nicht der Fall ist, haben wir zwei Möglichkeiten für den Start:

- Als Neobroker zeichnet sich Trade Republic durch niedrige Handelskosten aus. Es ist nicht so teuer und relativ unkompliziert für dich, erste Erfahrungen mit Anleihen zu sammeln. Für den Start bietet sich also ein Depot bei Trade Republic an, das du hier eröffnen kannst.

- Wenn dir eine bessere Kundenbetreuung und eine längere Erfahrung wichtig sind und du dafür höhere Kosten für Depotführung und den Anleihen-Handel in Kauf nimmst, kannst du alternativ ein Depot bei einer Direktbank eröffnen. Sowohl die Comdirect als auch die Consorsbank haben beispielsweise mehr als 10.000 Anleihen im Portfolio.

Wir empfehlen Anleihen-Einsteigern ein Depot bei Trade Republic, da du dort mit sehr niedrigen Handelskosten und kleinen Geldsummen starten kannst. Gerade bei niedrigen Investments schlagen die höheren Gebühren von Direktbanken stark an und schmälern deine mögliche Rendite deutlich.

Schritt 2: Dein Depot eröffnen

Sobald du dich für ein Depot entschieden hast, musst du es noch eröffnen. Die Depoteröffnung selbst ist vergleichbar mit der Eröffnung eines Tagesgeldkontos oder Girokontos.

Mittlerweile läuft dieser Prozess oft komplett digital ab. Ein Smartphone und 10 bis 15 Minuten an Zeit genügen in der Regel. Die folgenden Schritte durchläufst du bei der Depot-Eröffnung in dieser oder ähnlicher Form.

- Auf der Seite deines Brokers (zum Beispiel: Trade Republic) klickst du auf den Button mit Beschriftungen wie „Jetzt Depot eröffnen“, „Kunde werden“ oder „Anmelden“. Dadurch startest du den Prozess der Depot-Eröffnung.

- Im nächsten Schritt gibst du deine persönlichen Daten ein. Dazu gehören Name, Anschrift, Alter, Staatsbürgerschaft, Steuer-ID sowie E-Mail-Adresse und Telefonnummer. Letztere Angaben sind für den Kontakt und die spätere Verifizierung wichtig.

- In der Folge erhältst du eine Reihe an Dokumenten. Lies dir die AGB, das Produktinformationsblatt, die Datenschutzerklärung sowie das Preis- und Leistungsverzeichnis aufmerksam durch und akzeptiere die Bedingungen, wenn du einverstanden bist.

- Im letzten Schritt verifizierst du dich bei deinem Produkt. Mittlerweile kannst du deine Identität oftmals per Video-Ident-Verfahren bequem von Zuhause aus erledigen. Du brauchst lediglich einen Laptop mit Kamera oder ein Smartphone sowie deinen Personalausweis. Wenn dir die digitalen Möglichkeiten fehlen, kannst du dich manchmal auch noch per Post-Ident in der Postfiliale vor Ort verifizieren.

Nach der Verifizierung ist der Prozess der Depot-Eröffnung abgeschlossen. Mehr als 15 Minuten vergehen dafür in der Regel nicht. In dieser Anleitung haben wir dir den Prozess noch einmal detailliert aufgeschlüsselt. Für unser Beispiel-Depot bei Trade Republic haben wir eine individuelle Anleitung geschrieben.

Schritt 3: Die richtige Anleihe finden

Jetzt hast du ein Depot eröffnet, mit dem du Anleihen kaufen kannst. Im nächsten Schritt gilt es, für dich persönlich die richtige Anleihe zu finden. Für den Einstieg bieten sich beispielsweise Staatsanleihen und Unternehmensanleihen mit sehr hoher Bonität und einer extrem niedrigen Ausfallquote an.

Dazu gehören unter anderem Deutschland, die Niederlande, die Schweiz oder Luxemburg. Durch einen sehr kreditwürdigen Emittenten ist das Risiko eines Verlusts bei deiner ersten Anleihe geringer.

Ebenso ist es für deine erste Anleihe sinnvoll, auf kurzfristige Laufzeiten zu achten. Wenn du erst einmal mit Anleihen warm werden möchtest, ist eine 30-jährige Staatsanleihe für den Beginn vielleicht nicht das richtige.

Deshalb bieten sich Anleihen mit einer Restlaufzeit von wenigen Monaten oder einem Jahr an. Der Zeitraum, in dem du dein Geld über die Anleihe als Kredit vergibst, ist also überschaubar.

Filterfunktionen für Anleihen

Die Such- und Filterfunktionen unterscheiden sich bei den meisten Brokern nur marginal voneinander. Als Beispiel orientieren wir uns am Anleihen-Angebot von Trade Republic. Bei anderen Brokern ist der Kauf einer Anleihe allerdings vergleichbar.

1. Laufzeit

Im ersten Schritt filterst du die Anleihen nach der verbleibenden Restlaufzeit einer Anleihe.

- 1 bis 6 Monate

- 6 bis 12 Monate

- 1 bis 2 Jahre

- 2 bis 4 Jahre

- 4 bis 10 Jahre

- Über 10 Jahre

2. Typ

Im zweiten Schritt legst du fest, ob du dein Geld per Anleihe an Staaten oder Unternehmen verleihen möchtest.

- Staatsanleihen

- Unternehmensanleihen

3. Industrien

Als dritte Filtermöglichkeit gibt es die verschiedenen Branchen und Industriezweige zur Auswahl. Bei Trade Republic kannst du deine Anleihen-Suche durch über 20 Kategorien filtern.

- Alkohol und Tabak

- Banken und Finanzen

- Baugewerbe und Baumaterial

- Bergbau und Stahl

- Chemie

- Computer und Netzwerk

- Dienstleistungen Diverse

- Elektronik und Halbleiter

- Energie und Wasser

- Fahrzeuge

- Flugzeug und Raumfahrt

- Gastgewerbe und Touristik

- Gesundheit und Medizin

- Internet und Software

- Kaufhäuser und Einzelhandel

- Konsumgüter Diverse

- Nahrungsmittel

- Rohstoffe

- Staatsanleihen

- Telekommunikation

- Textilien und Bekleidung

- Verkehr und Transport

- Öl und Gas

- Über verschiedene Sektoren

4. Länder

Der letzte Filter bei der Suche nach der richtigen Anleihe sind die Länder, aus denen die Unternehmen kommen oder die die Anleihen selbst herausgeben.

- Australien

- Belgien

- Deutschland

- Finnland

- Frankreich

- Griechenland

- Irland

- Italien

- Niederlande

- Portugal

- Rumänien

- Schweiz

- Spanien

- Großbritannien (UK)

- USA

- Österrreich

Schritt 4: Unterschied zwischen flexibler Summe und Nennbetrag

Bevor wir in die Suche nach der richtigen Anleihe tiefer einsteigen, möchten wir noch auf eine Feinheit beim Kauf von Anleihen eingehen. Du hast zwei Möglichkeiten, wenn du Anleihen kaufen möchtest:

- Flexible Summe (Beispiel 1): Du kaufst zu einem flexiblen Beitrag Anleihen. Das heißt: Du kaufst für 300 Euro, 500 Euro oder auch 2.000 Euro Anleihen und bekommst dein gesamtes Geld nach Ablauf der Laufzeit plus eventuell anfallende Zinszahlungen zurück. (Diese Kaufvariante nutzen wir im ersten Beispiel weiter unten im Text.)

- Nennbetrag (Beispiel 2): Der Nennbetrag ist die Summe an Geld, die du nach Ablauf der Laufzeit einer Anleihe zurückerhältst. Das Besondere am Kauf nach Nennbetrag liegt darin, dass bei dieser Kaufart die Zinskupons auch eine Rolle spielen. Das heißt: Wenn du einen Zinskupon von 5,00 Euro für deine Anleihe erhältst und du für einen Nennbetrag von 500 Euro kaufst, ist dein Kaufkurs nur 495 Euro, weil du die fehlenden fünf Euro zum Nennbetrag als Zinsen erhältst. (Diese Kaufvariante nutzen wir im zweiten Beispiel weiter unten im Text.)

Schritt 5.1: Anleihen kaufen (erstes Beispiel)

Anhand von zwei konkreten Beispielen wollen wir dir zeigen, worauf du beim Kauf deiner ersten Anleihe achten solltest.

Unsere Bedingungen für unsere Anleihe sind:

- Laufzeit: 1 bis 6 Monate

- Typ: Staatsanleihe

- Land: Deutschland

Bei Trade Republic erhalten wir nach der Filterung insgesamt vier Anleihen zur Auswahl angeboten.

- Oktober 2024 (3,40 Prozent)

- September 2024 (3,33 Prozent)

- Dezember 2024 (3,33 Prozent)

- August 2024 (3,30 Prozent)

Dabei gibt es gleich den ersten wichtigen Hinweis: Die angegebenen Prozente entsprechen nicht dem hinterlegten Zins-Coupon, sondern der Rendite, die die entsprechende Anleihe seit der Erst-Ausgabe erzielt hat. Wir entscheiden uns für die erste Anleihe mit einer Laufzeit bis Oktober 2024 und einer bislang erzielten Rendite von 3,40 Prozent.

Die Informationen zur Anleihe im Detail

Auf der Produkt-Detailseite der Anleihe angekommen, werden dir mehrere Fakten und Erklärungen zu der ausgewählten Anleihe präsentiert.

Allgemeine Informationen

- „Du leihst Deutschland Geld für 3 Monate. Die jährliche Rendite liegt bei 3,40 Prozent.“

- Jährliche Rendite: 3,40 Prozent

- Kurs: 99,09 Prozent

- Nächster Zinstermin: 18. Oktober 2024

- Laufzeit: 3 Monate

- Eröffnungskurs, Vortagskurs, Geldkurs, Briefkurs

- Offizieller Name, ISIN, WKN und Emittent

Produktinformationen

- Typ: Staat

- Fälligkeit: 18. Oktober 2024

- Coupon: – Prozent

- Häufigkeit: Jährlich

- Währung: Euro

- Ausgabevolumen: 22,5 Milliarden Euro

Kaufinformationen

Während der Handelszeiten der Börse kannst du im nächsten Schritt entscheiden, wie du dein Geld in Anleihen investieren möchtest. Wir entscheiden uns im ersten Beispiel dafür, dass wir Anleihen im Wert von 500 Euro kaufen.

Zum Kaufpreis von 500 Euro kommt ein Euro an Gebühren hinzu. Außerdem bekommst du nochmals die Information zur Restlaufzeit. Der offizielle Gesamtbetrag für dich liegt beim Kauf bei 501 Euro.

Darüber hinaus hast du die Möglichkeit, die Kundenvereinbarung durchzulesen. Diese ist auf den ersten Blick nicht sehr relevant. Spannender sind die Kosteninformationen.

In diesem zweiseitigen Dokument schlüsselt dir Trade Republic auf, welche sonstigen Kosten durch den Kauf der Anleihe theoretisch auf dich zukommen und wie sie deine Rendite beeinflussen. So entstehen durch den Kauf (ein Euro), Verkauf (ein Euro) und Zuwendungen an Dritte Gesamtkosten in Höhe von 3,50 Euro. Das reduziert deine Rendite um 0,7 Prozent.

Fehlende Informationen und Kritikpunkte

Obwohl Trade Republic dir eine Reihe an Informationen zur Verfügung stellt, gibt es noch Luft nach oben. So fehlen beispielsweise eine Aufschlüsselung zur Rendite-Entwicklung im Lauf der Zeit, das Datum der Anleihen-Ausgabe, etwaige Zinstage und der Handelspartner.

Deshalb ist es sinnvoll, über die angegebene ISIN die fehlenden Informationen vor dem Kauf einzuholen. Die Website der Börse Frankfurt liefert dazu eine gute Suche mit allen relevanten Kennzahlen.

Besonders kritisch für den Kauf der ersten Anleihe ist die Fokussierung auf die erzielte Rendite. Außerhalb der offiziellen Handelszeiten schwankt die Rendite bei allen vier Anleihen aus unserem ersten Beispiel durchweg um rund 0,4 Prozent. Wer Anleihen als risikoarme Alternative zu Aktien oder zu einem Festgeld sieht, orientiert sich nicht zwingend an der Rendite, sondern am Zinskupon.

Die Rendite ist für Anleihen-Investoren wichtiger, die ihre Anleihe vor Ablauf der Laufzeit gewinnbringend verkaufen möchten, weil sie den erzielten Gewinn seit der Ausgabe angibt. Für Anleihen-Investoren, die von den festen Zinsen und der vollen Rückzahlung nach Ablauf der Anleihe profitieren wollen, ist die Höhe des Zinskupons entscheidender.

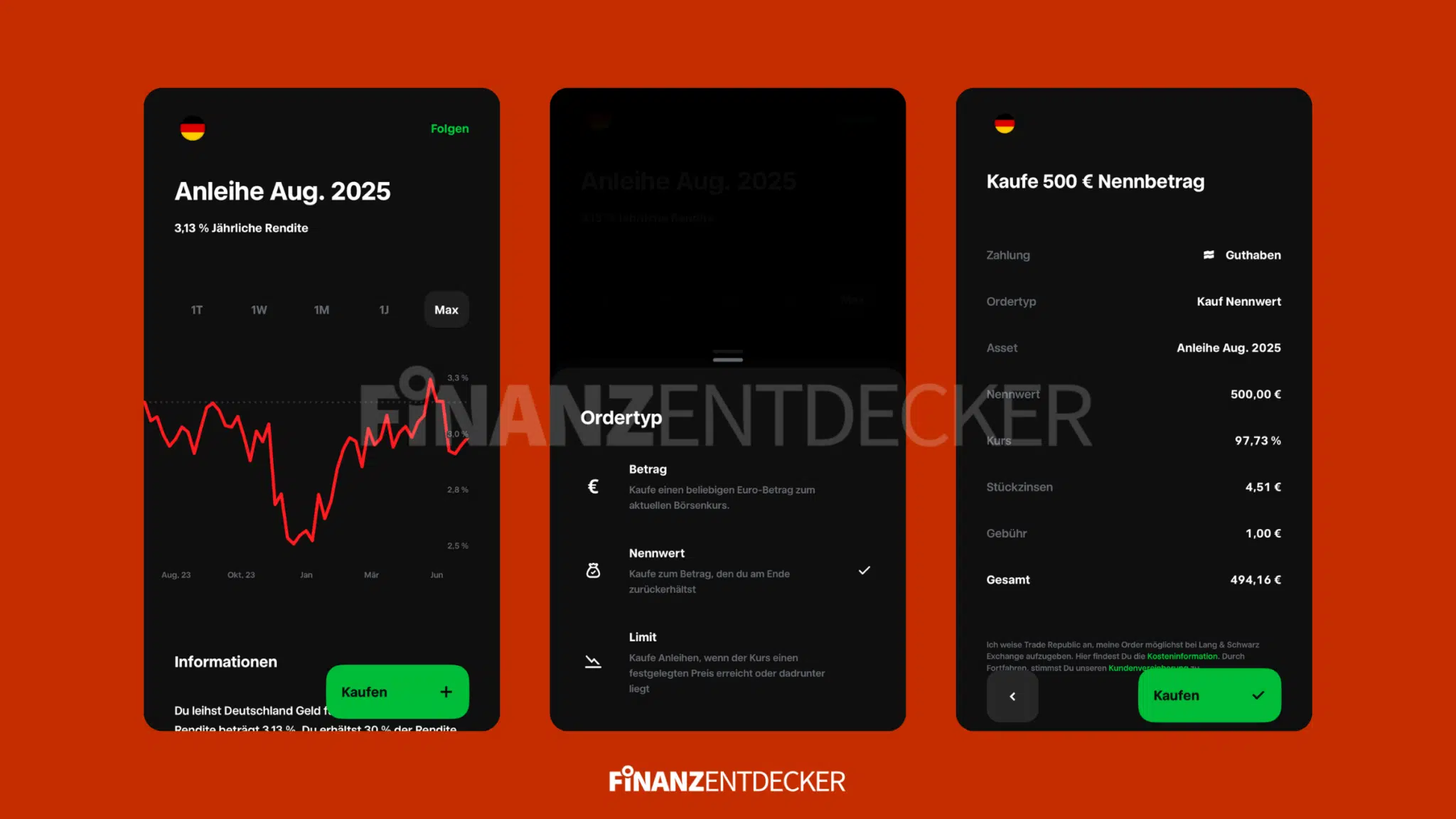

Schritt 5.2: Anleihen kaufen (zweites Beispiel)

Auch in unserem zweiten Beispiel zum Kauf deiner ersten Anleihe legen wir Wert auf ein hohes Maß an Sicherheit. Allerdings erhöhen wir die Laufzeit der Anleihe, damit wir von den Zinszahlungen profitieren. Unsere Bedingungen sind:

- Laufzeit: 1 bis 2 Jahre

- Typ: Staatsanleihe

- Land: Deutschland

Insgesamt wirft uns die Suche fünf Ergebnisse mit variierenden Laufzeiten aus. Wir entscheiden uns für eine Anleihe mit einer Laufzeit bis August 2025 und einer bisherigen jährlichen Rendite von 3,16 Prozent.

- August 2025 (3,16 Prozent)

- September 2025 (3,13 Prozent)

- Oktober 2025 (3,05 Prozent)

- Februar 2026 (2,93 Prozent)

- April 2026 (2,90 Prozent)

Bei den Rendite-Angaben fällt auf, dass diese im Vergleich zu den kürzeren Laufzeiten noch etwas niedriger ausfallen.

Allgemein zeigen die Schwankungen, dass es für dich als Anleihen-Investor vor dem Kauf deiner ersten Anleihe wichtig ist, zu wissen, was dein Ziel ist. Willst du durch den vorzeitigen Verkauf Rendite erzielen? Dann ist die Rendite-Entwicklung wichtig. Willst du die Anleihe bis zum Ende der Laufzeit halten und von den Zinsen profitieren? Dann ist die Rendite für dich von geringerer Bedeutung.

Die Informationen zur Anleihe im Detail

Auf der Produkt-Detailseite der Anleihe angekommen, werden dir wieder mehrere Fakten und Erklärungen zu der ausgewählten Anleihe präsentiert.

Allgemeine Informationen

- „Du leihst Deutschland Geld für 1,1 Jahre. Die jährliche Rendite liegt bei 3,16 Prozent. Du erhältst 29 Prozent der Rendite jährlich und die verbleibenden 71 Prozent am Ende der Laufzeit“

- Kurs: 97,70 Prozent

- Nächster Zinstermin: 15. August 2024

- Laufzeit: 1,1 Jahre

- Eröffnungskurs, Vortagskurs, Geldkurs, Briefkurs

- Offizieller Name, ISIN, WKN und Emittent

Produktinformationen

- Typ: Staat

- Fälligkeit: 15. August 2025

- Coupon: 1,0 Prozent

- Häufigkeit: Jährlich

- Währung: Euro

- Ausgabevolumen: 30,5 Milliarden Euro

Kaufinformationen

Im ersten Beispiel haben wir uns dazu entschieden, 500 Euro in eine Anleihe zu investieren. In unserem zweiten Beispiel haben wir nicht nur die Laufzeit verändert, sondern auch die Kaufmethode.

Wir haben uns für „Nennbetrag“ entschieden. Dadurch ändert sich auch sofort die Beschreibung. So teilt der Broker nun mit: „Kaufe zum Betrag, den du am Ende zurückerhältst.“ (Definition Nennbetrag Trade Republic)

Auch bei den weiteren Angaben gab es einige Änderungen. So erhältst du nun die Information, dass du 4,49 Euro an Zinsen erhältst. Die Kaufkosten liegen unverändert bei einem Euro. Aufgrund der Kaufvariante „Nennbetrag“ musst du am Ende jedoch nicht 501 Euro (Kaufsumme + 1 Euro), sondern nur noch knapp 494 Euro zahlen. Die erwirtschafteten Zinsen und etwaige Kosten werden von der Kaufsumme abgezogen, damit du am Ende mit Zuschlägen auf den Ursprungsbetrag von 500 Euro kommst.

Wie schon im ersten Beispiel fehlen auch in zweiten Beispiel einige Detailangaben, die du dir bei der Börse Frankfurt oder einem anderen Dienstleister einholen kannst.

Fazit: Anleihen kaufen ist einfacher als gedacht

Der Kauf deiner ersten Anleihe ist unkomplizierter als du es womöglich erwartet hättest. Trotzdem ist es bei Anleihen besonders wichtig, dass du das Produkt komplett verstehst bevor du dein erstes Geld investierst, weil es viele Besonderheiten gibt. Ebenso zeigen unsere Beispiele, dass schon die Wahl der Kaufoption einen entscheidenden Einfluss auf das Ergebnis deiner Investition hat.

Deshalb ist es wichtig, dass du dir vor dem Kauf deiner ersten Anleihe genug Zeit lässt. Kaufe niemals eine Anleihe, weil es dir ein Verwandter, Kollege oder dein Bankberater empfiehlt. Lass dich nicht unter Druck setzen und gebe erst Geld aus, wenn du dir sicher bist, dass du die Chancen und Risiken abschätzen kannst.

Die von uns genannten Beispiele stellen keine Kaufempfehlung dar. Wir wollen dir durch unsere Anleitung die Angst vor Anleihen nehmen und dich bekräftigen, dich mit dieser Form der Geldanlage auseinanderzusetzen. Ob du letztendlich eine Anleihe kaufst oder dein Geld lieber doch weiterhin in Festgeld oder Tagesgeld investierst, ist natürlich deine eigene Entscheidung.

Kommentare