Scalable Capital bietet neben seinen Depots Freebroker und Primebroker auch einen Robo Advisor namens Wealth an, der sich nach deinen Vorgaben um deine Geldanlage kümmert. In unserem Guide über den Scalable Capital Robo Advisor erfährst du alles, was du vor der Anmeldung wissen musst.

Scalable Capital Robo Advisor: So legst du los

Bevor wir loslegen, kurz die Information, wie du dir dein kostenloses Konto beim Scalable Capital Robo Advisor eröffnen kannst. Dazu klickst du auf der Website einfach oben rechts auf den Button „Kunde werden“ und folgst den Schritten. Die Depoteröffnung dauert etwa 10 Minuten und funktioniert komplett von Zuhause aus.

Jetzt kostenloses Depot eröffnen

Was ist der Scalable Capital Robo Advisor?

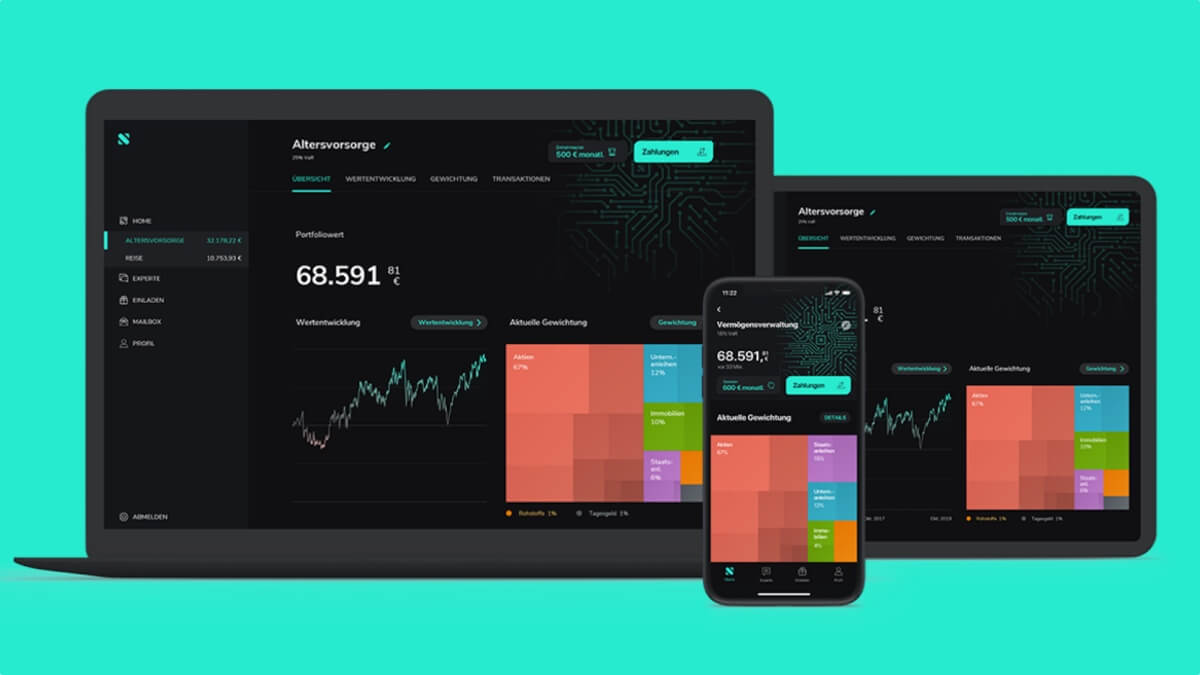

Der Scalable Capital Robo Advisor, offiziell „Wealth“ genannt, ist eine digitale Vermögensverwaltung, die sich mit ETF-Portfolios um deine Geldanlage kümmert. Das bedeutet, dass du dir passende ETF-Portfolios nach deinen Vorstellungen aussuchen kannst und der Robo Advisor kümmert sich dann um Risikosteuerung, Portfolio-Optimierung, Rebalancing und die Überwachung.

Dafür bietet Scalable Capital bereits mehrere Optionen an, darunter auch ein auf Nachhaltigkeit ausgelegtes Portfolio. Darin sind nur Wertpapiere und Assets enthalten, die festgelegten Nachhaltigkeitskriterien entsprechen. Darauf gehen wir später im Artikel noch im Detail ein.

Nicht zu verwechseln ist der Scalable Capital Robo Advisor übrigens mit den Depots Freebroker und Primebroker von Scalable Capital, mit denen du selbst in Aktien und ETFs investieren kannst. Du kannst als Kunde entweder nur den Robo Advisor oder das Depot nutzen oder einfach beides gleichzeitig nebeneinander.

Wie funktioniert der Scalable Capital Robo Advisor?

Wie bereits erwähnt, arbeitet der Scalable Capital Robo Advisor ETF-basiert. Das bedeutet, dass Scalable Capital ein ETF-Portfolio aus verschiedenen Assets zusammenstellt, das bestmöglich die Anlagestrategie und Risikoneigung widerspiegeln soll, die du dir ausgesucht hast. Dazu hast du zunächst die Wahl zwischen zwei Optionen:

- Die normale Vermögensverwaltung

- Die nachhaltige Vermögensverwaltung

Wenn dir Nachhaltigkeit wichtig ist, kannst du dich beim Scalable Capital Robo Advisor für eine nachhaltige Strategie nach ESG- bzw. SRI-Faktoren entscheiden. Wir schauen uns gleich noch im Detail an, wie die jeweiligen Portfolios strukturiert und aufgebaut sind.

Nachdem du dich für eine Option entschieden hast, überweist du deinen Wunschbetrag auf dein Depot. Du hast beim Robo Advisor von Scalable Capital die Möglichkeit, sowohl per Einmalüberweisung (ab 20 Euro) als auch per Sparplan (ab 20 Euro pro Ausführung) in dein Portfolio zu investieren.

Ab jetzt übernimmt der Scalable Capital Robo Advisor die Arbeit für dich und verteilt das Geld nach den von dir gewünschten Kriterien in die passenden Produkte und Assets. Zudem wird dein Portfolio laufend überwacht und bei Bedarf rebalanced. Das bedeutet, dass der Robo Advisor regelmäßig wieder die von dir gewünschten Risikoparameter und Gewichtungen herstellt.

Die Robo Advisor Portfolios im Überblick

Schauen wir uns nun an, wie genau der Robo Advisor dein Geld anlegt und woraus die einzelnen Portfolios eigentlich bestehen.

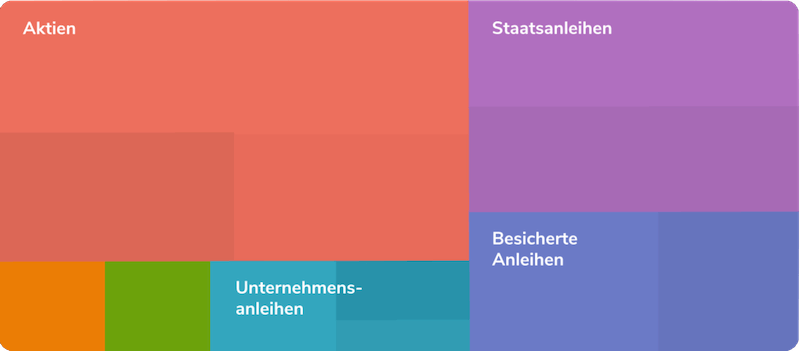

Die normalen ETF-Portfolios

Die normalen, nicht nachhaltigen Portfolios des Robo Advisors bestehen aus folgenden Assetklassen: Aktien, Staatsanleihen, Unternehmensanleihen, besicherte Anleihen, Rohstoffe und Immobilien. Alle Assetklassen werden mit ETFs abgebildet. Das bedeutet, dass der Robo Advisor in Aktien-, Anleihen, Rohstoff- und Immobilien-ETFs investiert.

Insgesamt gibt Scalable Capital an, dass die Vermögensverwaltung aus ETFs besteht, die bis zu 12.500 unterschiedliche Einzelwerte beinhalten. Dazu gibt es einen Pool aus über 2.000 ETFs, aus denen der Scalable Capital Robo Advisor die besten und günstigsten auswählt.

Aktuell sind das 18 ETFs (das kann sich laufend ändern, wenn es bessere Alternativen gibt). Schauen wir uns diese 18 ETFs im Detail an, um besser zu verstehen, woraus die typischen Portfolios in der digitalen Vermögensverwaltung von Scalable Capital bestehen.

| Assetklasse | Anzahl |

|---|---|

| Aktien | 9 ETFs |

| Anleihen Unternehmen | 2 ETFs |

| Anleihen Staaten | 4 ETFs |

| Anleihen besichert | 1 ETF |

| Immobilien | 1 ETF |

| Rohstoffe | 1 ETF |

Bitte beachte, dass das noch nichts über die Gewichtung aussagt, die die einzelnen Assets in deiner Vermögensverwaltung ausmachen. Diese ist je nach Kunde und seinen individuellen Wünschen und Risikoneigungen unterschiedlich. Je mehr Risiko du bereit bist zu gehen, desto höher der Aktien-Anteil. Je konservativer du unterwegs bist, desto höher der Anleihen-Anteil.

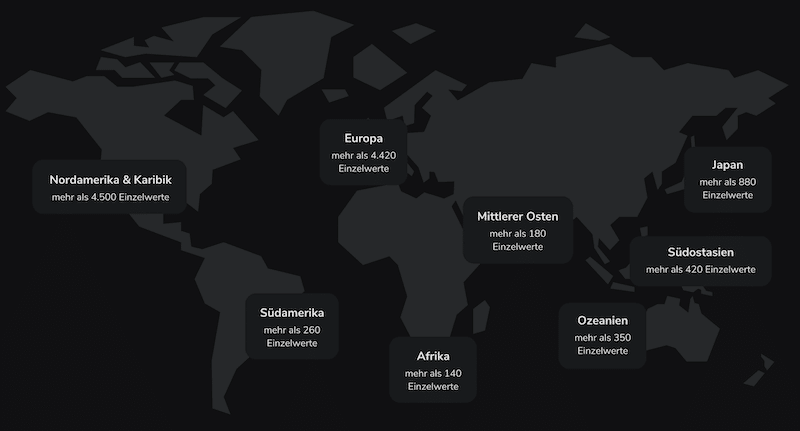

Zudem ist auch die Diversifikation nach Ländern und Regionen wichtig, um eine möglichst breite Diversifikation über die Welt hinweg zu erreichen. Schauen wir uns dazu an, wie viele Einzelwerte aus welchen Ländern in den von Scalable Capital genutzten ETFs stecken.

| Region | Einzelwerte |

|---|---|

| Nordamerika | über 4.500 |

| Südamerika | über 260 |

| Europa | über 4.420 |

| Afrika | über 140 |

| Mittlerer Osten | über 180 |

| Ozeanien | über 350 |

| Südostasien | über 420 |

| Japan | über 880 |

Du siehst also, dass der Hauptfokus, wenig überraschend, auf den USA und Europa liegt, gefolgt von Japan, Südostasien und Ozeanien. Einen kleineren Teil machen Südamerika, Afrika und der Mittlere Osten aus.

Die nachhaltigen ETF-Portfolios

Für die nachhaltigen ETF-Portfolios beim Scalable Capital Robo Advisor werden nur ETFs berücksichtigt, die den SRI-Faktoren entsprechen. SRI steht für Socially Responsible Investing. Dabei werden zunächst die ESG-Kriterien (Environmental Social Governance) angewendet und dann nochmal im Best-in-Class-Filter die besten der besten nachhaltigen ETFs ausgewählt.

Bei den Assetklassen fehlen im Vergleich zu den normalen ETF-Portfolios Immobilien, dafür gibt es optional auf deinen Wunsch einen Gold-Anteil. Je nach Risikoneigung kannst du zwischen 0 und 100 Prozent Aktienquote in 10-Prozent-Schritten wählen. Wenn du also bspw. ein ESG 40-Portfolio wählst, stammen 40 Prozent aus Aktien, 60 Prozent aus Anleihen.

Das aktuelle Portfolio besteht aus 14 ETFs (das kann sich laufend ändern, wenn es bessere Alternativen gibt). Schauen wir uns diese 14 ETFs im Detail an, um besser zu verstehen, woraus die nachhaltigen Portfolios in der digitalen Vermögensverwaltung von Scalable Capital bestehen.

| Assetklasse | Anzahl |

|---|---|

| Aktien | 6 ETFs |

| Anleihen Unternehmen | 2 ETFs |

| Anleihen Staaten | 4 ETFs |

| Gold | 1 ETF |

| Rohstoffe | 1 ETF |

Bitte beachte, dass das noch nichts über die Gewichtung aussagt, die die einzelnen Assets in deiner Vermögensverwaltung ausmachen. Diese ist je nach Kunde und seinen individuellen Wünschen und Risikoneigungen unterschiedlich. Je mehr Risiko du bereit bist zu gehen, desto höher der Aktien-Anteil.

Die Gewichtungen der einzelnen Portfolios schauen wir uns in der folgenden Tabelle einmal genauer an. Wir beziehen uns dafür nur auf die Varianten ohne Gold. Es gibt jede Zusammenstellung (außer ESG 100) auch optional mit einem Gold-Anteil, also bspw. ESG 10 und ESG 10 Gold.

| Portfolio | Gewichtung |

|---|---|

| ESG 0 | 0 % Aktien 60 % Anleihen Staaten 40 % Anleihen Unternehmen |

| ESG 10 | 10 % Aktien 54 % Anleihen Staaten 36 % Anleihen Unternehmen |

| ESG 20 | 30 % Aktien 48 % Anleihen Staaten 32 % Anleihen Unternehmen |

| ESG 30 | 30 % Aktien 42 % Anleihen Staaten 28 % Anleihen Unternehmen |

| ESG 40 | 40 % Aktien 36 % Anleihen Staaten 24 % Anleihen Unternehmen |

| ESG 50 | 50 % Aktien 30 % Anleihen Staaten 20 % Anleihen Unternehmen |

| ESG 60 | 60 % Aktien 24 % Anleihen Staaten 16 % Anleihen Unternehmen |

| ESG 70 | 70 % Aktien 18 % Anleihen Staaten 12 % Anleihen Unternehmen |

| ESG 80 | 80 % Aktien 12 % Anleihen Staaten 8 % Anleihen Unternehmen |

| ESG 90 | 90 % Aktien 6 % Anleihen Staaten 4 % Anleihen Unternehmen |

| ESG 100 | 100 % Aktien 0 % Anleihen Staaten 0 % Anleihen Unternehmen |

Performance-Check: Wie viel Rendite bringt der Scalable Capital Robo Advisor?

Nachdem wir nun wissen, wie die Portfolios jeweils aufgebaut sind, ist natürlich auch die Entwicklung des Scalable Capital Robo Advisors wichtig. Dazu machen wir den Performance-Check, indem wir uns die Rendite der Portfolios anschauen und mit Vergleichsindizes vergleichen.

In dieser Grafik siehst du die Performance der nachhaltigen ESG-Portfolios von September 2020 bis September 2021, jeweils mit einem Vergleichswert von Morningstar. Du siehst, dass die Scalable Capital Portfolios die Benchmark in diesem Zeitraum geschlagen haben.

Dazu muss man aber wissen, dass die Morningstar Benchmarks nicht exakt die Aktienquoten der Scalable Capital Portfolios widerspiegeln. Die Benchmark „aggressiv“ hat eine Aktienquote von über 65 Prozent, wird aber verglichen mit den ESG-Porfolios mit 100 (ESG 100) bzw. 90 (ESG 90 Gold) Prozent Aktienquote.

Aber wie ist denn die Entwicklung von etwa 28 Prozent in diesem Zeitraum bei 100 prozentiger Aktienquote einzuordnen?Um das zu beantworten, schauen wir uns im Vergleich die Performance des breit gestreuten MSCI World an. Dieser hat im gleichen Zeitraum eine Performance von etwa 29 Prozent geschafft, also im Bereich des Scalable Capital Robo Advisors.

💡 Bitte beachte

Die Performance spiegelt immer nur die Vergangenheit wider. In einer Marktphase, in der Aktien gut performen, performen fast alle auf Aktien fokussierten Indizes gut. Das kann, muss aber in der Zukunft nicht so bleiben.

Kosten und Gebühren: Was kostet der Scalable Capital Robo Advisor?

Die Kosten für den Scalable Capital Robo Advisor sind nur abhängig von der angelegten Summe. Damit unterscheidet sich die digitale Vermögensverwaltung schon von vielen anderen Konkurrenten, die vor allem für die nachhaltigen Portfolios einen Aufschlag verlangen.

Der Scalable Capital Robo Advisor kostet dich bis zu einer Anlagesumme von 100.000 Euro 0,75 Prozent pro Jahr. Alles, was über 100.000 Euro an investiertem Vermögen hinaus geht, kostet nur noch 0,69 Prozent. Alles über 500.000 Euro sogar nur noch 0,49 Prozent. Somit profitierst du, je mehr Geld du investierst.

Damit liegt Scalable Capital im Bereich der Robo Advisor-Konkurrenz: Fintego berechnet zum Beispiel zwischen 0,3 bis 0,9 Prozent. Die 0,3 Prozent gibt es allerdings auch erst ab einer Investition von einer Million Euro. Ginmon berechnet knapp unter einem Prozent, Growney 0,87 Prozent, OSKAR zwischen 0,94 und 1,14 Prozent, Smavesto 1 Prozent und Quirion um die 0,65 Prozent.

Jetzt kostenloses Depot eröffnen

Gibt es Sparpläne und einen Mindestbetrag beim Scalable Capital Robo Advisor?

Bei einigen Robo Advisor gibt es hohe Mindestbeträge, die es insbesondere für Einsteiger und Privatanleger schwierig machen, die Dienste in Anspruch zu nehmen. Dem ist beim Scalable Capital Robo Advisor nicht so: Hier liegt die Mindesteinlage bei 20 Euro oder einem Sparplan in Höhe von 20 Euro.

Das bedeutet, dass du mindestens 20 Euro pro Monat benötigst, um die digitale Vermögensverwaltung von Scalable Capital nutzen zu können. Deine Wunschsumme wird dann monatlich per SEPA-Lastschrift von deinem Konto abgebucht und in dein ETF-Portfolio investiert.

Ist der Scalable Capital Robo Advisor seriös und sicher?

Um die Frage zu beantworten, ob der Robo Advisor von Scalable Capital seriös und sicher ist, müssen wir uns verschiedene Faktoren anschauen.

Viel Erfahrung als Vermögensverwalter

Scalable Capital wurde 2014 in München gegründet und ist mit über 2 Milliarden Euro verwalteter Gelder der größten Robo Advisor in Europa. Zudem verwaltet Scalable Capital auch Gelder für andere Fintechs wie beispielsweise OSKAR.

Aufsicht durch BaFin

Die Scalable Capital GmbH ist ein Wertpapierinstitut und hat von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) die Erlaubnis zur Erbringung von Wertpapierdienstleistungen erhalten.

Banklizenz durch Baader Bank

Darüber hinaus kooperiert Scalable Capital mit der Baader Bank für die Banklizenz. Die Baader Bank kümmert sich also um die Konto- und Depotführung der Kunden.

Einlagensicherung bis 100.000 Euro

Alle Einlagen (also Gelder auf dem Verrechnungskonto) liegen bei der Baader Bank und sind bis zu einer Höhe von 100.000 Euro von der Einlagensicherung geschützt. Zudem sind alle Anlagen in Aktien und ETFs Sondervermögen und damit ebenfalls geschützt.

Aus diesen Faktoren lässt sich schlussfolgern, dass der Scalable Capital Robo Advisor seriös und sicher ist.

Fazit: Für wen eignet sich der Scalable Capital Robo Advisor?

Wie fast jeder Robo Advisor eignet sich auch der von Scalable Capital für alle, die keine Lust oder keine Zeit haben, sich selbst um ihre Geldanlage und vor allem Themen wie Überwachung und Rebalancing zu kümmern. Vor allem durch die kleine Mindesteinlage per Sparplan von nur 20 Euro pro Monat ist der Robo Advisor für fast jeden Anleger nutzbar.

Was die Kosten und Gebühren betrifft, ist Scalable Capital fair: Die ETF-Kosten in Höhe von 0,15 Prozent müsste man auch tragen, wenn man es selbst machen würde. Bleiben 0,75 Prozent Gebühren pro Jahr für Zusammenstellung, Überwachung und Rebalancing des Portfolios.

Wenn du dich für eine digitale Vermögensverwaltung interessierst, kannst du dir ein kostenloses Depot eröffnen. Die Depoteröffnung funktioniert vollständig digital von Zuhause aus und ist in unter 10 Minuten erledigt. Dazu klickst du auf der Website einfach oben rechts auf den Button „Kunde werden“ und folgst den Schritten.

Kommentare