Growney ist ein Robo Advisor, der die komplizierten Aufgaben der Geldanlage für dich erledigt. Growney investiert dein Geld nach deinen Vorgaben so für dich, dass Risiko und Rendite für deine persönlichen Bedürfnisse zusammenpassen. In unserem großen Guide schauen wir uns alles an, was du über den Robo Advisor Growney wissen solltest.

Growney: So kannst du loslegen

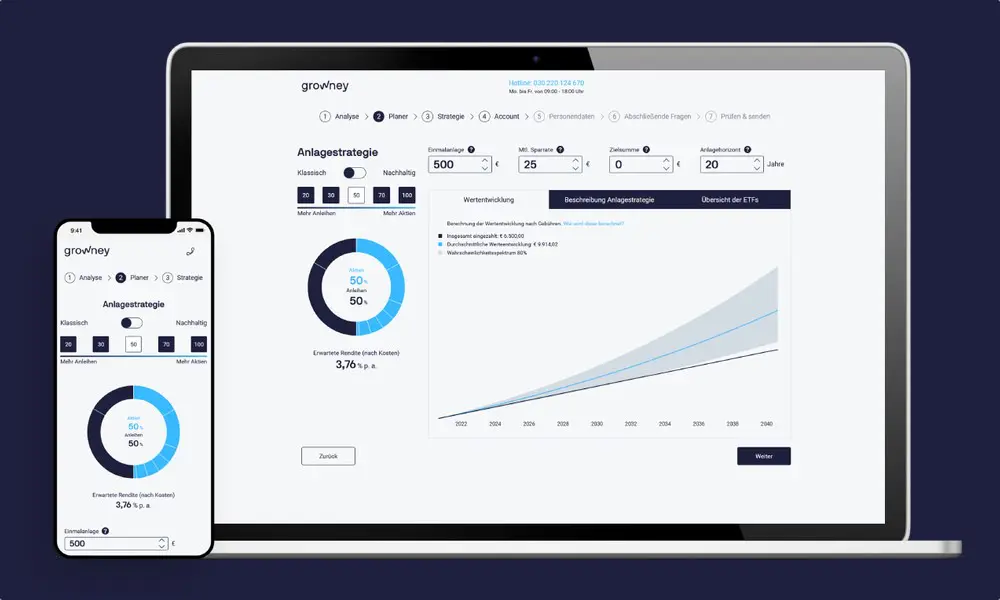

Bevor wir loslegen, kurz die Information, wie du dir dein kostenloses Growney-Depot eröffnen kannst. Dazu klickst du auf der Website einfach oben rechts auf den Button „Jetzt anlegen“ und folgst den Schritten. Die Depoteröffnung dauert etwa 10 Minuten und funktioniert komplett von Zuhause aus.

Jetzt kostenloses Depot eröffnen

Was ist Growney?

Growney ist ein Robo Advisor. Dabei handelt es sich um eine digitale Vermögensverwaltung, die sich um deinen Vermögensaufbau kümmert. Growney übernimmt für dich die Auswahl der passenden ETFs nach deinen individuellen Vorgaben, das Rebalancing und das Reporting.

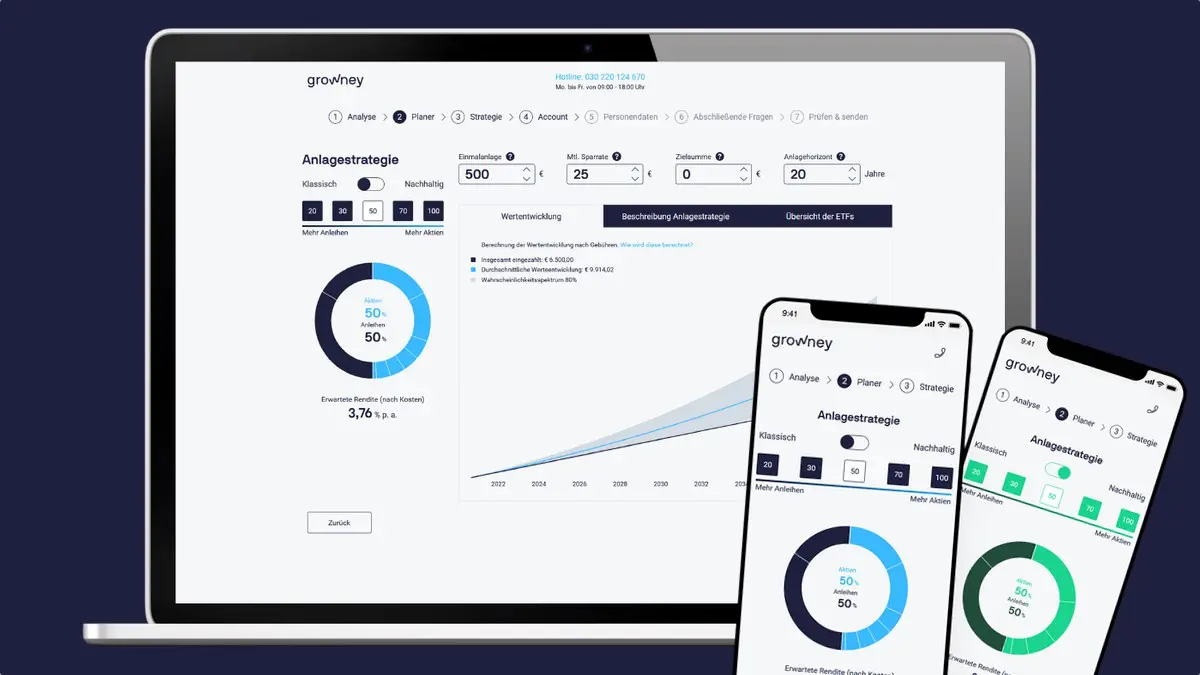

Dafür stellt Growney zehn ETF-Portfolios zur Verfügung, die du je nach deinen Risikovorlieben auswählen kannst. Darunter sind fünf klassische Portfolio-Zusammenstellungen und fünf auf Nachhaltigkeit fokussierte Portfolios. Der Robo Advisor investiert deinen Wunschbetrag nach Auswahl des Portfolios in die entsprechenden Wertpapiere und kümmert sich um alle damit verbundenen Aufgaben.

Wer steckt hinter Growney?

Hinter Growney steckt die 2014 gegründete Growney GmbH mit Sitz in Berlin. Das Unternehmen wird geleitet von Gründer Gerald Klein und seinem Management-Team Jonas Haase und Thimm Blickensdorf.

Das Management blickt auf über 25 Jahre Erfahrung in der Finanzwelt zurück. Gerald Klein war nach seinem Studium der Wirtschaftswissenschaften an der Uni Hamburg unter anderem bei der Deutschen Börse und 17 Jahre lang bei der Landesbank Berlin beschäftigt.

An dem Unternehmen sind neben Gerald Klein und seiner Familie (52 Prozent) noch weitere Investoren und Mitarbeiter über Mitarbeiterbeteiligungen beteiligt. Zu den größten Investoren zählen die PARTENUM Beteiligungs GmbH (27 Prozent), die Elbstein AG (6 Prozent) und seit November 2021 die Lloyd Fonds AG.

Die Tatsache, dass der Robo Advisor Mitarbeitern die Möglichkeit gibt, sich am Unternehmen zu beteiligen, spricht für eine langfristige Unternehmensführung: Die besten Mitarbeiter werden so ans Unternehmen gebunden und profitieren gleichzeitig auch von dessen Erfolg.

Was bietet Growney an?

Growney bietet die digitale Vermögensverwaltung über ihren Robo Advisor an. Dafür haben die Experten von Growney zehn Portfolios zusammengestellt, die zur Hälfte klassisch und zur anderen Hälfte nachhaltig investieren. Der Fokus liegt auf günstigen ETFs, die so zusammengestellt werden, dass eine passende Risikoallokation gewährleistet wird.

Du als Investor kannst dir dadurch genau die Portfolios aussuchen, die zu deiner persönlichen Situation am besten passen. Wenn du auf der Suche nach hoher Rendite bist, wählst du Portfolios mit höherem Risiko. Wenn du eher weniger Risiko eingehen möchtest, suchst du dir ein solches Portfolio aus.

Die Growney-Portfolios im Überblick

Schauen wir uns nun an, wie die Growney-Portfolios genau aufgebaut sind. Wie bei Robo Advisor üblich, haben die Portfolios eine Zahl im Namen. Diese Zahl steht für den Aktien-Anteil. Hier gilt: Je höher der Aktien-Anteil, desto risikoreicher sind die Portfolios (und desto höher die erwartete Rendite).

Heißt ein Portfolio also „Grow 70“, bedeutet das, dass sich darin 70 Prozent Aktien und 30 Prozent Anleihen, Rohstoffe oder andere Produkte verbergen. Wobei Growney in keinem der Portfolios direkt in Rohstoffe investiert – ein Unterschied zum Konkurrenten Fintego.

Jetzt kostenloses Depot eröffnen

In welche ETFs investiert Growney?

Growney unterscheidet hier natürlich zwischen den klassischen (Grow) und den nachhaltigen (Green) Portfolios.

Klassische Grow-Portfolios

In den klassischen Grow-Portfolios kommen diese ETFs für den Aktien-Anteil zum Einsatz, mit dem bereits über 5.000 Aktien in über 45 Ländern abgedeckt werden:

- Xtrackers MSCI EMU UCITS ETF (LU0846194776)

- Xtrackers MSCI USA Swap UCITS ETF(LU0274210672)

- Xtrackers MSCI Canada UCITS ETF (LU0476289540)

- Lyxor MSCI Emerging Markets UCITS ETF (LU0635178014)

- Lyxor STOXX Europe 600 UCITS ETF (LU0378434582)

- iShares MSCI World Small Cap UCITS ETF USD (IE00BF4RFH31)

- iShares MSCI Pacific ex-Japan UCITS ETF (IE00B52MJY50)

- Amundi Prime Japan UCITS ETF (LU2089238385)

Bei den Anleihen in den klassischen Grow-Portfolios hat sich Growney für diese beiden entschieden:

- Lyxor Euro Government Bond 1-3Y UCITS ETF (LU1650487926)

- Deka iBoxx € Non-Financials Diversified UCITS ETF (DE000ETFL383)

Nachhaltige Green-Portfolios

Bei den nachhaltigen Green-Portfolios werden über 550 Aktien aus 42 Ländern abgedeckt. Die Diversifizierung ist hier also kleiner, da viele nicht-nachhaltige Unternehmen und sogenannte „gestrige Branchen“ ausgeschlossen werden. Stattdessen investierst du mit diesen Portfolios nur in Unternehmen, die die ESG-Richtlinien erfüllen.

Diese ETFs kommen bei den Green-Portfolios für den Aktien-Anteil zum Einsatz:

- iShares MSCI USA SRI UCITS ETF (IE00BZ173T46)

- iShares MSCI EM SRI UCITS ETF (IE00BGDQ0T50)

- iShares MSCI Europe SRI UCITS ETF (IE00BGDPWW94)

- UBS MSCI Pacific Socially Responsible UCITS ETF (LU0629460832)

- UBS MSCI EMU Socially Responsible UCITS ETF (LU0629460675)

Bei den Anleihen für die Green-Portfolios kommen ebenfalls zwei ETFs zum Einsatz:

- Xtrackers II Eurozone Government Bond 1-3 UCITS ETF (LU0614173549)

- UBS Barclays MSCI Euro Corporates Sustainable UCITS ETF (LU1484799769)

Die Gewichtung der ETFs

Mit diesen Informationen könntest du dir mit einem Depot für Aktien-Sparpläne, zum Beispiel bei Trade Republic oder Scalable Capital, dein eigenes „Growney-Portfolio“ selbst nachbauen. Das kommt dich unterm Strich günstiger, ist aber natürlich auch mit mehr Aufwand verbunden. Denn Growney übernimmt für dich zum Beispiel auch die Überwachung und das Rebalancing.

Insgesamt gibt es jeweils fünf klassische und fünf nachhaltige Portfolios bei Growney:

- Grow 20 / Green 20

- Grow 30 / Green 30

- Grow 50 / Green 50

- Grow 70 / Green 70

- Grow 100 / Green 100

Wie bereits erwähnt, spiegelt die Zahl im Namen die Gewichtung des risikoreicheren Aktien-Anteils wider. Der restliche Anteil wird über die oben genannten Anleihen-ETFs realisiert. Je höher die Aktien, desto mehr Rendite darf erwartet werden, desto risikoreicher wird ein Investment aber auch. Dazu weiter unten im Performance-Check mehr.

Kosten und Gebühren: Was kostet Growney?

Die Kosten und Gebühren bei Growney unterteilen sich in zwei Bereiche: Einmal die Fondskosten für die ETFs, die du auch zahlen würdest, wenn du diese ETFs selbst kaufen oder mit ETF-Sparplänen besparen würdest. Diese liegen bei den klassischen Grow-Portfolios bei 0,14 bis 0,16 Prozent pro Jahr und bei den Green-Portfolios bei 0,18 bis 0,23 Prozent pro Jahr.

Für den Service von Growney bezahlst du zudem eine Servicegebühr. Diese liegt bei Portfolios bis 50.000 Euro bei 0,68 Prozent und bei Portfolios ab 50.001 Euro bei 0,38 Prozent pro Jahr. Schauen wir uns die Kosten anhand zweier Beispiele an:

- Beispiel A: Wenn du das Grow 50 Portfolio auswählst und insgesamt 10.000 Euro investierst, zahlst du dafür 0,84 Prozent pro Jahr (0,16 Prozent Fondskosten und 0,68 Prozent Servicegebühr).

- Beispiel B: Wenn du in das Green 30 Portfolio insgesamt 60.000 Euro investierst, zahlst du dafür 0,57 Prozent pro Jahr (0,19 Prozent Fondskosten und 0,38 Prozent Servicegebühr).

Damit liegt Growney im Bereich der Robo Advisor-Konkurrenz: Fintego berechnet zum Beispiel zwischen 0,3 bis 0,9 Prozent. Die 0,3 Prozent gibt es allerdings auch erst ab einer Investition von einer Million Euro. Scalable Capital berechnet immer pauschal 0,9 Prozent, Smavesto 1 Prozent, Ginmon knapp unter einem Prozent und Quirion um die 0,65 Prozent.

Übrigens: In den ersten drei Monaten ab Depoteröffnung zahlst du bei Growney keinerlei Servicegebühren. Dann fallen nur die Fondsgebühren von um die 0,19 Prozent pro Jahr an. Mehr dazu hier.

Jetzt kostenloses Depot eröffnen

Performance-Check: Wie viel Rendite bringen die Growney-Portfolios?

Natürlich ist es bei einem Robo Advisor oder digitalem Vermögensverwalter wie Growney wichtig, sich die Performance anzuschauen, um die Rendite der ETF-Portfolios auch wirklich beurteilen zu können.

Erwartete Rendite

Dazu schauen wir uns zunächst einmal die erwartete Rendite an, die Growney bei den einzelnen klassischen Grow-Portfolios angibt. Wichtig: Dabei handelt es sich um die Rendite nach den Kosten – die oben beschriebenen Gebühren sind hier schon abgezogen.

| Portfolio | Erwartete Rendite |

|---|---|

| Grow / Green 20 | 1,87 Prozent p.a. |

| Grow / Green 30 | 2,43 Prozent p.a. |

| Grow / Green 50 | 3,76 Prozent p.a. |

| Grow / Green 70 | 5,03 Prozent p.a. |

| Grow / Green 100 | 6,84 Prozent p.a. |

Die erwartete Rendite ist keine Garantie. Sie soll dir ein Gefühl dafür geben, wie viel Rendite realistisch sein könnte. Das kannst du dann ins Verhältnis zum Risiko setzen und herausfinden, wie viel Risiko du bereit bist, für diese Rendite einzugehen.

Reale Rendite der letzten Jahren

Neben der erwarteten Rendite von Growney ist natürlich auch die reale Performance wichtig. In dieser Grafik siehst du die Performance der jeweiligen ETF-Portfolios seit Auflegung der Growney-Portfolios im Mai 2016. Als Referenz wurde angenommen, dass du im Mai 2016 eine Summe von 10.000 Euro investiert hättest.

Du siehst also sehr schön die Unterschiede in der Performance und im Risiko der einzelnen Portfolios. Das Grow 100-Portfolio performt im gut laufenden Marktzyklus natürlich deutlich besser als das risikoärmere Grow 20-Portfolio mit nur einem 20-prozentigem Aktien-Anteil.

Auf der anderen Seite fällt der Drawdown, also der tiefe Fall zum Beispiel im Frühjahr 2020, bei den risikoärmeren Portfolios auch deutlich weniger schlimm aus. Die Renditen im Detail:

| Portfolio | Rendite gesamt | Rendite p.a. |

|---|---|---|

| Grow 20 | 10,12 % | 2,06 % |

| Grow 30 | 15,01 % | 3,06 % |

| Grow 50 | 27,59 % | 5,62 % |

| Grow 70 | 40,21 % | 8,19 % |

| Grow 100 | 60,64 % | 12,35 % |

Gibt es eine Mindestanlage bei Growney?

Die Mindestanlagesumme bei Growney ist im Vergleich zu den meisten Konkurrenten sehr gering und damit auch für Einsteiger gut geeignet. Du kannst bereits ab 500 Euro oder mit einem 25-Euro-Sparplan mit Growney investieren. Die meisten Konkurrenten verlangen hier hohe Erstinvestments von 2.500, 5.000 oder sogar 10.000 Euro.

Wie bereits erwähnt, kannst du auch nach und nach per Sparplan in die ETF-Portfolios investieren. Die Mindestsparplanrate liegt bei 25 Euro – ebenfalls im sehr niedrigen Bereich. Viele Neo Broker, Robo Advisor und Fintechs verlangen hier gerne mal 50 Euro als kleinste Einheit.

Jetzt kostenloses Depot eröffnen

Ist Growney seriös und sicher?

Um die Frage zu beantworten, ob Growney seriös und sicher ist, muss man sich verschiedene Faktoren anschauen. Zunächst einmal ist das Management sehr erfahren im Finanzbereich und arbeitet bereits seit mehreren Jahrzehnten in diesem Sektor in leitender Position.

Zudem beteiligt das Unternehmen seine Mitarbeiter am Erfolg, was langfristiges unternehmerisches Denken der Mitarbeiter fördert – definitiv ein gutes Signal für die Nutzer. Growney kooperiert für die Konto- und Depotführung darüber hinaus mit der Sutor Bank aus Hamburg, die Einlagen sind also von der Einlagensicherung geschützt.

Auch im Bereich Datenschutz punktet der Robo Advisor: Der TÜV Saarland hat diesen bei einer Systemprüfung geprüft und bestätigt. Aus diesen Gründen lässt sich darauf schließen, dass Growney seriös und sicher ist.

Growney-Erfahrungen: So bewerten Investoren den Robo Advisor

Natürlich ist es auch wichtig zu wissen, wie die Growney-Erfahrungen anderer Investoren aussehen. Hier schneidet das Unternehmen überwiegend mit Bestnoten ab: So erreicht der Robo Advisor bei Google, extraETF und Finanztip fünf von fünf Sterne. Zudem gibt es beim wichtigsten Portal für Erfahrungen, Trustpilot, die Note „Hervorragend“ mit 4,5 von fünf Sternen.

Neben den Growney-Erfahrungen der Investoren sind auch Tests, Siegel und Auszeichnungen von Fachmedien ein wichtiges Indiz für die Qualität und Seriosität eines Robo Advisors. Auch hier schneidet das Unternehmen extrem gut ab, unter anderem gab es folgende Auszeichnungen:

- „Top Robo Advisor“ von der Wirtschaftswoche (2020)

- 1. Platz als „Testsieger Robo Advisor“ von DISQ / ntv (2020)

- „Empfehlung“ von Finanztip als Robo Advisor (2020)

- Prädikat „Sehr gut“ vom Handelsblatt in der Kategorie Robo Advisor (2020)

Auch die Fachmedien sind sich also einig, dass bei Growney für Investoren positive Erfahrungen zu erwarten sind.

Häufig gestellte Fragen

In unserer FAQ-Sektion beantworten wir kurz und kompakt häufig gestellte Fragen rund um den Robo Advisor und seine ETF-Portfolios.

-

Was ist Growney?

Growney ist eine digitale Vermögensverwaltung, mit der Investoren automatisiert per Robo Advisor in zehn ETF-Portfolios investieren können.

-

Wer steckt hinter Growney?

An der Growney GmbH sind neben dem Gründer Gerald Klein (5 2%) und einigen Mitarbeitern die Investoren PARTENUM (27 %) und die Elbstein (6 %) beteiligt.

-

Was kostet Growney?

Growney kostet zwischen 0,38 % und 0,68 % pro Jahr zuzüglich der Fondsgebühren der ETFs, die im Bereich von 0,18 % bis 0,23 % pro Jahr liegen.

-

Wie gut ist die Performance von Growney?

Growney erzielt mit seinen ETF-Portfolios seit Auflage des Robo Advisors im Jahr 2016 mit allen fünf Portfolios eine positive Performance im Bereich von 10,12 % bis 60,64 %.

-

Wie viel Rendite macht Growney?

Growney erwirtschaftet seit Start des Robo Advisors im Mai 2016 jährliche Renditen von durchschnittlich 2,06 % bis 12,35 %, je nach gewähltem ETF-Portfolio.

Fazit: Das kann Growney

Growney ist der Testsieger unter den Robo Advisor. Mit Bestnoten von Kunden und Fachmedien, einer klar nachvollziehbaren Investmentstrategie, fairen Gebühren und einer sehr niedrigen Mindestanlage von nur 500 Euro macht es Growney seinen Kunden leicht.

Wenn du dich für eine digitale Vermögensverwaltung interessierst, kannst du dir ein kostenloses Depot eröffnen. In den ersten drei Monaten ab Depoteröffnung verzichtet der Robo Advisor zudem vollständig auf die Servicegebühr. Die Depoteröffnung funktioniert vollständig digital von Zuhause aus und ist in unter 10 Minuten erledigt.

Kommentare